——访安徽荃银高科种业股份有限公司董事长张琴

《 农民日报 》( 2013年07月08日 08 版)

本报记者 崔丽

从国务院《关于加快推进现代农作物种业发展的意见》的出台,到《农作物种子生产经营许可管理办法》的修订,再到《全国现代农作物种业发展规划(2012~2020年)》的确定,国家支持种业做大做强的政策导向非常明确。安徽荃银高科种业股份有限公司董事长张琴在接受本报记者采访时说,兼并重组是种业做大做强的重要手段,要高度重视双方需求的匹配度及企业并购后的融合发展。

记者:我国种业与世界种业强国相比,有很大差距,缩小差距该从什么地方发力?

张琴:我国是农业大国,同时也是世界第二大种子需求国,然而,与国外相比,我国种业差距甚大。我国6200多家种子企业中,前10强所占的国内市场份额不到15%,前50强每年研发投入总计不足15亿元人民币;而美国的孟山都种业一年的收入约占全球市场份额的19%,研发投入超过10亿美元。

企业强才能种业强。孟山都从1996年至今,收购将近56家不同类型的种业公司,迅速提升了企业实力,将种业势力覆盖到玉米、大豆、蔬菜、棉油等多种作物领域,业务版图触及到北美、巴西、阿根廷和印度等地区。“孟山都”们大规模产业并购的实施,推进了美国种业集中度的提升,使得美国种业竞争优势得以确定。我国要想建设现代种业,打造种业强国,同样需要快速提升产业集中度,促进企业做大做强。

记者:提升产业集中度,最有效的途径应该是兼并重组,可不可这样说,兼并重组是种企做大做强的重要手段?

张琴:是的,就拿我们荃银高科来说,就是因为兼并重组,公司实力和影响力得到显著提升。安徽荃银高科种业股份有限公司成立于2002年7月,2010年5月登陆深圳创业板,主要得益于以下几个方面:一是准确的战略定位,荃银高科成立之初,就确定了实业和资本相结合的战略定位;二是科技先行,聚集科技人才,将科研作为核心竞争力;三是规范运作,建立“三会一层”治理结构,科学管理,依法纳税,积极维护员工权益;四是政府支持,公司在发展及上市的过程中,都得到了主管部门及各级政府的大力支持和帮助;五是把握机遇,正是有了充分的准备,才使荃银高科成为创业板种业第一股。

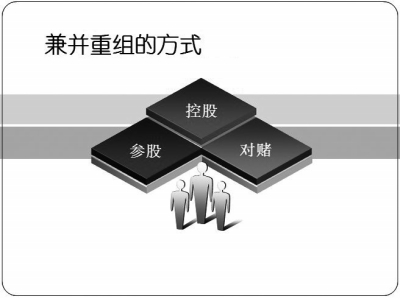

正是荃银高科以调整后的战略定位为基础,即“做强杂交水稻种业为主,同时发展玉米、小麦等限制性相关多元化种子产业”,以强化科研、拓展作物领域、完善区域布局为原则,通过控股、参股等方式先后重组八家种业公司,经营实体跨越华东、东北、华中、西南、西北等主要粮食种植区域,迅速从一个区域性水稻专业公司步入集水稻、玉米、小麦、瓜菜、棉油等农作物种子业务为一体的多元化种业集团,公司实力和影响力都得到了显著提升。

记者:兼并重组是一项复杂又充满了变数的系统工程,在运作的过程中应该注意哪些问题?

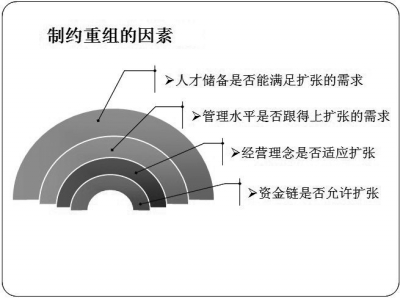

张琴:兼并重组不能急功近利,否则是欲速则不达,盲目的兼并重组也可能会给企业带来损失。如果企业自身没有充足的人才储备、资金链,管理水平、经营理念等又跟不上变化,那么,贪大图快凑“大个”的做法将极其危险。企业最终有可能因并购后管理体制滞后、管理成本上升、企业效率下降等,将自己拖垮。

因此,兼并重组战略的实施需谨慎,专业机构的参与将有利于降低风险,通过其参与,并出具兼并重组方案和法律意见书,以避免企业兼并重组项目遭受法律和政策上的风险;其次,由会计师事务所的注册会计师调查、核实企业的资产、负债和所有者权益,并会同资产评估师确认其价值,以防范企业兼并重组项目遭受财务上的风险;再次,依靠中介组织和参与兼并重组的各方反复进行谈判和切磋;最后,由专业律师起草或审核资产置换协议、股权转让协议、变更劳动合同等法律文件,从源头上防范风险。

记者:兼并重组,荃银高科做得很成功,除了风险防犯之外,还要把握的关键点是什么?

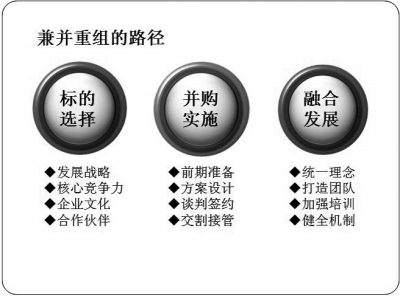

张琴:双方需求的匹配度及合作伙伴的选择是兼并重组成功的关键。需求匹配是成功实施兼并重组的基础。所谓需求匹配主要表现在以下几个方面:一是双方优势互补,如湖北荃银,合作方在营销方面具有优势,而荃银高科在品种方面具有优势;二是双方需求相互满足,如皖农种业、铁研种业,合作方希望获得发展的平台和资金,而荃银希望通过他们拓展公司小麦及玉米种子业务;三是经营理念双方能达成共识,如华安种业,公司发展较快。

除了需求上的一致外,成功的兼并还需要选对合作伙伴。并购后的合作既是企业间的合作,更是人与人之间的合作,合作是否成功,人的因素占主导地位。因此,兼并时对合作伙伴的选择也很重要,对方的背景、经历及人品、理念等都是选择时需要考虑的因素。

记者:兼并重组之后的融合工作是个难点,以荃银高科为例,是如何做好这一工作的?在您看来,什么样的并购是最成功的并购?

张琴:兼并重组不是简单的叠加和拼凑两个企业,更需要将双方优秀的部分进行融合和升华,优势互补,优缺相济。融合首先是企业理念体系的构建,通过明确使命、规划愿景、提炼企业精神、确立共同价值观与企业管理职能相匹配的相关经营管理理念等,提升企业凝聚力。其次,榜样的力量是无穷的,优秀的企业负责人既是卓越的领导者和精明的管理者,又是职工的思想领袖和行为典范,对打造和谐团队意义重大。再次,加强员工培训是统一思想认识的有效途径。只有让员工充分认识到树立鲜明的企业新目标和共同的价值观的重要性,才能把原来不同企业的员工凝聚到一起。

兼并重组对企业来说是一把“双刃剑”,做的好可以促进企业的发展,做的不好可能会拖企业陷入困境,实施时要多方面考虑,全方位度量。除了在选择标的时充分考虑其是否与公司发展战略相吻合、是否能加强公司核心竞争力、其文化之间是否与相适应。由于并购的目标是多元化、分时期的和分层次的,只要当时符合自己的并购标准、符合天时地利人和的并购就是成功的并购。

记者:您能给大家列举几个荃银高科成功的兼并重组的案例吗?

张琴:好的,荃银高科比较成功的兼并重组有以下几个案例:收购华安种业。华安种业是安徽省农科院水稻所科研成果优先转化平台,重组前注册资本是560万元,重组后注册资本3000万元;重组前没有土地、厂房,重组后固定资产投入2500万元;重组前销售收入2200万元,利润426万元;重组后销售收入4654万元,利润1095万元。针对企业的实际状况,荃银高科在人、财、物方面给予支持,合作实现了1+1>2的目标。收购皖农种业,拓展小麦作物。重组前注册资本500万元,重组后注册资本3000万元;重组前销售收入3256万元,利润150万元,重组后注入资金和平台,实现销售收入6025万元,利润738万元;重组帮助皖农解决了土地证、品种资源等问题。重组湖北荃银。湖北市场是公司水稻业务的重要战略布局,合作方具有较强的生产经营能力,尤其是在机械化制种方面具有较丰富的经验,并拥有较强的经营团队。重组后加强了湖北市场销售,2012年度,湖北荃银销售收入2503万元,实现净利润789万元。收购铁研种业,一是看中铁岭农科院的科研实力,二是符合公司在东北市场的战略布局。重组后,铁研种业经营理念发生了转变,从赊销变成收取定金形式,流动资金得到明显改善。2012年度,铁研种业营业收入4680万元,实现净利润300多万元。