中国农业展望报告(2016—2025)

1.稻米

“口粮绝对安全”有保障

未来10年,中国稻谷生产将继续保持稳定发展,稻米“口粮绝对安全”有保障。

产量基本稳定。展望“十三五”及未来10年,水稻种植面积稳中略减,单产有望稳步提高,总产量基本保持稳定。预计2016年稻谷总产量为20899万吨(折合大米14629万吨),2020年为20507万吨(折合大米14355万吨),2025年为20603万吨(折合大米14422万吨)。稻谷种植面积稳中略减。2016年稻谷种植面积略增至45385.65万亩(3025.71万公顷),“十三五”末稳中略降至44223万亩(2948.2万公顷),2025年达44163.45万亩(2944.23万公顷)。总体而言,“十三五”期间以及未来10年,中国稻谷年生产能力将稳定在2亿吨以上,进入高水平稳定发展期。

消费稳中略升。展望“十三五”,综合考虑人口数量增长、城镇化率提高、农村脱贫致富等因素,中国稻米需求量将保持稳中略增态势。预计2016年中国大米消费量为14562万吨,2020年为14801万吨。未来10年,中国稻米消费总量将保持增长。2025年大米消费量为15029万吨。预计2016年口粮消费略增,饲料消费略减,工业消费出现一定幅度增长,种子用量基本持平,损耗基本略增。展望期间,口粮消费保持增长,饲料消费和加工消费略增,种子消费稳中略减,损耗略减,消费总量增加。

贸易保持稳定。展望“十三五”,国内供应有保障,国际大米贸易量有限,稻谷库存充足,预计中国大米进口量将保持基本稳定。预计2016年净进口量约为244万吨,2020年为292万吨,2025年为293万吨。

价格出现分化。市场定价、价补分离的改革可能影响稻谷价格走势。消费结构升级对优质稻米需求增加,拉动价格上涨。普通稻米价格受进口冲击和国际市场影响,可能出现阶段性下跌。展望“十三五”,中国大米价格将出现不同产品和品牌的分化,高端大米价格将有明显上涨,普通大米价格将保持稳中略涨。

2015—2025年中国大米供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

14577

|

14629

|

14555

|

14441

|

14399

|

14355

|

14400

|

14461

|

14462

|

14449

|

14422

|

|

进口量

|

338

|

324

|

364

|

361

|

354

|

342

|

337

|

328

|

346

|

351

|

343

|

|

消费量

|

14521

|

14562

|

14633

|

14699

|

14755

|

14801

|

14842

|

14894

|

14944

|

14991

|

15029

|

|

口粮消费

|

10735

|

10747

|

10780

|

10818

|

10845

|

10868

|

10879

|

10900

|

10922

|

10943

|

10957

|

|

饲料消费

|

1 014

|

1 000

|

1 029

|

1 044

|

1 054

|

1 062

|

1 069

|

1 075

|

1 085

|

1 094

|

1 103

|

|

工业消费

|

1 301

|

1 334

|

1 368

|

1 399

|

1 427

|

1 452

|

1 475

|

1 498

|

1 520

|

1 542

|

1 562

|

|

种子用量

|

159

|

159

|

158

|

157

|

156

|

155

|

155

|

156

|

156

|

155

|

155

|

|

损耗

|

1 312

|

1 322

|

1 298

|

1 282

|

1 273

|

1 264

|

1 264

|

1 265

|

1 261

|

1 257

|

1 252

|

|

出口量

|

29

|

80

|

70

|

60

|

50

|

50

|

50

|

50

|

50

|

50

|

50

|

|

结余变化

|

365

|

311

|

217

|

43

|

-52

|

-154

|

-155

|

-155

|

-186

|

-242

|

-314

|

2.小麦

供需形势由宽松转为基本平衡

未来10年,中国小麦生产将保持稳定发展态势,供需形势由宽松转为基本平衡。

生产缓慢增长。预计2016年小麦种植面积和总产量分别为2412万公顷和13010万吨,同比减0.1%;“十三五”期间,小麦种植面积稳中有降,到2020年降至2402万公顷,小麦总产量增至13191万吨;到2025年,小麦面积预计为2393万公顷,比2015年减少21万公顷,年均减幅0.1%;产量增速放缓,预计2025年为13279万吨,比2015年增长2.0%,年均增长0.2%,明显低于过去10年2.6%的增速。

消费稳步上升。展望期间,中国小麦消费将整体呈现稳步增长的态势,预计2016年为12027万吨,到“十三五”期末为12630万吨,2025年将进一步增至13263万吨,年均增长1.0%,增速总体高于产量增长。其中,口粮消费、饲料消费、工业消费将持续增长,年均增速将分别达到0.4%、3.1%和3.7%;损耗量和种子用量年均略降0.1%。

贸易维持净进口格局。虽然国内小麦供需不存在缺口,但以品种调剂为目的的小麦进口依然会存在,未来10年中国小麦年均进口量将在200万吨左右。同期,由于我国小麦出口优势不明显,年均出口量将稳定在20万吨左右,展望期间小麦贸易仍将维持净进口格局,净进口量将在2025年达到254万吨。

2015—2025年中国小麦供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

13 019

|

13 010

|

13 063

|

13 115

|

13 168

|

13 191

|

13 226

|

13 238

|

13 251

|

13 265

|

13 279

|

|

进口量

|

275

|

274

|

238

|

220

|

201

|

214

|

213

|

251

|

283

|

276

|

254

|

|

消费量

|

11 966

|

12 027

|

12 187

|

12 348

|

12 494

|

12 630

|

12 752

|

12 880

|

13 011

|

13 141

|

13 263

|

|

口粮消费

|

8 510

|

8 536

|

8 578

|

8 622

|

8 658

|

8 690

|

8 711

|

8 739

|

8 767

|

8 795

|

8 816

|

|

饲料消费

|

1 100

|

1 069

|

1 116

|

1 163

|

1 207

|

1 249

|

1 291

|

1 335

|

1 384

|

1 435

|

1 488

|

|

工业消费

|

1 376

|

1 444

|

1 515

|

1 584

|

1 650

|

1 713

|

1 773

|

1 829

|

1 885

|

1 937

|

1 986

|

|

种子用量

|

459

|

459

|

458

|

458

|

457

|

457

|

457

|

456

|

456

|

455

|

455

|

|

损耗

|

521

|

519

|

520

|

521

|

521

|

521

|

521

|

520

|

519

|

519

|

518

|

|

出口量

|

20

|

20

|

20

|

20

|

20

|

20

|

20

|

20

|

20

|

20

|

20

|

|

结余变化

|

1 307

|

1 237

|

1 094

|

967

|

855

|

755

|

667

|

589

|

503

|

379

|

250

|

注:表中数据均指市场年度(当年6月到次年5月)

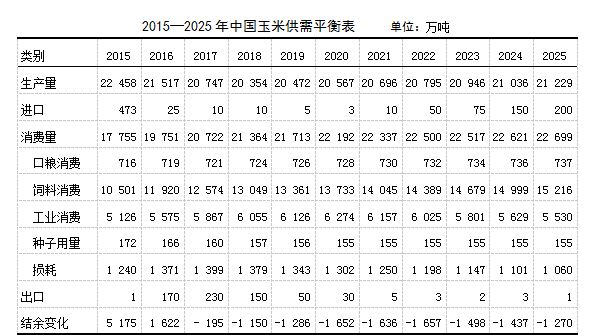

3.玉米

供需形势有望平衡偏紧

未来10年,中国玉米种植结构调整将取得明显成效,生产呈稳健状态,消费需求从快速增长回归稳步攀升,供需形势从过剩逐步过渡到平衡偏紧,上下游产业展现均衡发展态势。

面积、产量双双下滑。预计2016年玉米种植面积、产量分别为3695万公顷和21517万吨,同比分别下降3.1%和4.2%;“十三五”期间玉米种植面积和产量将大幅度缩减,到2020年面积降为3441万公顷,产量降到20567万吨,年均减幅分别为1.8%和1.1%;展望期后5年,受消费拉动,玉米生产有所恢复,预计2025年面积、产量分别为3455万公顷和21229万吨,年均增速分别为0.09%和0.64%。展望期内,面积、产量总体下降,年均减幅分别为0.07%和0.15%。

消费稳中略增。2016年玉米消费量达到19751万吨,到2020年增加到22192万吨,2025年将进一步增加到22699万吨,年均增速为1.6%。其中,受人口增长和收入增加的双重影响,饲用消费增幅较大,年均增速达到2.7%;食用消费稳定增加,保持0.3%的增速;工业消费先增后降,种子用量和损耗呈下降趋势,年均分别减少0.1%、0.7%、2.8%。

价格前后分化。“十三五”期间,玉米价格将呈明显下跌态势。预计2016年玉米价格明显回落,2020年前后达到企稳回升的拐点,到2025年与国际价格的关联将更加紧密。

贸易保持稳定。“十三五”期间,去库存是供给侧改革的首要任务,通过相关措施增加出口,大幅削减进口,或有望再现净出口格局。预计展望期前两年玉米出口量在200万吨左右,而进口量在25万吨左右,到2025年进口恢复到200万吨左右,出口量不足1万吨。

4.大豆

种植面积将恢复性增长

未来10年,中国大豆面积将恢复性增长,产量稳步增加,消费量平稳增长,进口量仍将保持高位,但增速明显放缓。受种植成本支撑和国产大豆品牌化发展稳步推进的影响,国产大豆走出独立行情,预计未来10年国产大豆价格将稳中有涨。

产量稳步增加。未来10年,玉米临储政策有望逐步调整到位,东北产区大豆目标价格补贴政策将进一步完善,“粮豆轮作”补贴有望试行,引导大豆种植面积合理恢复的作用将逐步发挥,再加上国产大豆深加工产业的稳步发展也将进一步提升大豆需求,预计中国大豆种植面积将恢复性增长。在优化田间管理、育种科技发展等因素推动下,大豆单产将有所提高。面积增加和单产提升将促使大豆产量稳步增加。

消费量稳定增加。未来10年,中国大豆消费量将稳步增长。其中,居民收入水平上升、中国城镇化率提高以及全国7000万人口脱贫计划的实施,会拉动肉、蛋、奶和食用植物油消费需求增加,带动大豆压榨加工消费量增加。此外,对大豆蛋白、组织蛋白、大豆卵磷脂等产品的需求也促进大豆食用深加工消费量增加。展望期间,大豆种用消费量随种植面积扩大而稳中略增,损耗量逐年增加,但保持在消费总量的1%~1.2%。未来10年中国大豆产需继续趋紧,缺口逐年小幅扩大。

进口增速趋缓,出口平稳增长。未来10年,受产不足需和国际大豆低价优势影响,中国对国际市场大豆仍将保持较旺盛的需求,大豆进口量保持高位。但由于进口量基数大,年度进口量增速将趋缓。预计展望期内年度大豆进口增速0.8%,远低于上个10年12.5%的年均增速。中国大豆出口将保持稳定,年度出口量20万吨左右。

5.食用植物油

未来五年产需总缺口超1亿吨

预计“十三五”及未来10年,中国油籽生产先减后增,2016年食用植物油自给率将跌至30%,未来五年食用植物油产需总缺口达到1亿吨以上。

“十二五”期间,中国食用植物油消费继续增长,油籽总产稳中略降,油料、油脂进口大幅增长。其中,大豆、油菜籽、花生等油籽总产量从2011年的4755万吨降至2015年的4708万吨;食用油籽进口量从2011年的5482万吨增至2015年的8757万吨,这其中90%以上是大豆;食用植物油进口量从2011年的780万吨增长至2015年的839万吨,其中约70%是棕榈油。2015年中国食用植物油自给率约为32.1%。

受比较效益下降、油菜籽临储政策改革和玉米大豆种植结构调整等因素综合影响,预计2016年中国油籽种植面积为30620万亩,较上年略有下降,其中,油菜籽种植面积约较上年缩减9.8%,花生和大豆种植面积分别增加约3%和4.4%。受面积下降影响,2016年中国油籽总产量预计减少0.7%,降至4676万吨,其中,油菜籽产量减少9.4%,花生产量增加4.0%,大豆产量增加3.6%。同时受食用植物油消费增长和豆粕饲用消费增长拉动,2016年中国三大油籽消费量预计为1.25亿吨,较2015年增0.2%;油籽进口预计8813万吨,其中,大豆进口量8228万吨,油菜籽进口445万吨,食用植物油进口643万吨。受国产油籽减产影响,2016年中国食用植物油自给率将跌至30%。

“十三五”期间,中国油籽生产在大豆和花生带动下将稳中有增,五年总产量预计2.4亿吨,国产油料榨油合计约4940万吨;同时,食用植物油五年总需求预计1.6亿吨,产需缺口1.1亿吨。到2020年,中国油籽产量预计为4970万吨,其中,油菜籽、花生、大豆产量预计分别为1397万吨、1835万吨和1345万吨;食用植物油消费量预计为3230万吨;油籽和食用植物油进口量预计分别为9193万吨和545万吨;食用植物油自给率约为31.2%。到2025年,中国油籽产量预计为5244万吨,其中,油菜籽、花生、大豆产量预计分别为1439万吨、1913万吨和1485万吨;食用植物油消费量预计为3327万吨;油籽和食用植物油进口量预计分别为9 503万吨和435万吨;食用植物油自给率约为31.4%。

2015—2025年中国食用植物油供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

2 660

|

2 663

|

2 654

|

2 665

|

2 701

|

2 745

|

2 750

|

2 764

|

2 782

|

2 795

|

2 834

|

|

进口量

|

679

|

685

|

625

|

550

|

560

|

545

|

528

|

505

|

485

|

460

|

435

|

|

消费量

|

3 150

|

3 160

|

3 188

|

3 206

|

3 222

|

3 230

|

3 259

|

3 285

|

3 302

|

3 315

|

3 327

|

|

出口量

|

14

|

14

|

14

|

14

|

14

|

14

|

14

|

14

|

14

|

14

|

14

|

|

结余变化

|

175

|

174

|

77

|

-5

|

25

|

46

|

5

|

-30

|

-49

|

-74

|

-71

|

注:进口量中不包括棕榈硬脂

6.棉花

价格将与国际市场接轨

棉花种植面积、产量将会下降。展望期内,受比较效益下降、生产成本提高、国家粮食优先战略等因素影响,中国棉花面积和产量均呈下降趋势。2016年中国棉花播种面积和产量预计为5199.0万亩和515.7万吨,分别比2015年降10.0%和8.0%。“十二五”期间,中国棉花品质提升,单产下降,总产量下降。2020年中国棉花播种面积和产量预计为5366.1万亩和495.8万吨,分别比2015年降5.8%和降11.5%。“十三五”期间,由于比较优势下降,中国棉花播种面积和产量呈小幅下降态势。2025年中国棉花播种面积和产量预计为5120.2万亩和467.0万吨,比2021年降4.7%和6.2%,比2015年降10.1%和16.7%。

棉花消费总量下降,消费结构升级。未来10年,国内棉花消费将稳中有降,纺织品出口增长空间受限,棉花替代品不断改进,并且随着近几年成本上升造成的棉纺产业转移,中国棉花消费量将呈现下降趋势。2016年中国棉花消费量预计为715.8万吨,同比降2.7%。“十三五”期间,中国棉花消费量继续保持在较低水平。2020年中国棉花消费量预计为707.9万吨,比2015年降3.8%。2015—2025年,中国棉花消费量预计将从735.7万吨缩减至703.8万吨,减少4.3%。尽管中国棉花消费总量下降,但随着纺织业的转型升级以及棉花供给侧改革的推进,对高品质棉花的需求增加。

棉花进口持续下降。短期看,为消化超过1000万吨的棉花结余,中国棉花进口量将会明显下降。中长期看,国内棉花市场调控政策的调整,有利于市场机制发挥作用,能更好地利用两个市场、两种资源,未来棉花进口仍将保持较稳定的规模。中国纺织产业的低速发展以及亚洲竞争国家纺织产业的发展,将压缩未来中国棉花进口总量。“十三五”期间,中国棉花进口量降明显低于“十二五”期间的进口规模。预计2016年中国棉花进口量为100.1万吨,同比降31.1%;2020年中国棉花进口量为112.1万吨,比2015年降22.8%;2025年中国棉花进口规模为156.8万吨,比2015年增8.0%。

中国棉花价格将与国际市场保持紧密关系。2014年中国实行棉花目标价格试点之后,市场供求关系将成为决定棉花价格的首要因素,中国棉花价格将与国际市场基本接轨。在中国棉花产业“两头在外”产业格局的影响下,国内棉花价格将与国际棉花价格保持紧密关系。

2015—2025年中国棉花供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

560.5

|

515.7

|

489.9

|

492.3

|

494.8

|

495.8

|

497.8

|

482.8

|

473.2

|

466.1

|

467.0

|

|

进口量

|

145.2

|

100.1

|

102.3

|

105.2

|

106.3

|

112.1

|

120.1

|

125.2

|

150.4

|

158.0

|

156.8

|

|

消费量

|

735.7

|

715.8

|

742.2

|

747.5

|

751.1

|

707.9

|

697.9

|

688.0

|

703.6

|

704.1

|

703.8

|

|

出口量

|

1

|

1

|

1

|

1

|

1

|

1

|

1

|

1

|

1

|

1

|

1

|

|

结余变化

|

-30

|

-100

|

-150

|

-150

|

-150

|

-100

|

-80

|

-80

|

-80

|

-80

|

-80

|

7.食糖

长期面临较大进口压力

产量稳中略增。预计2016年中国糖料种植面积和食糖产量分别为2175万亩和900万吨,同比分别减少8.2%和14.8%,主要是由于食糖价格持续走低,糖农收益连年下降。“十三五”期间,甘蔗生产会向广西、云南等优势产区进一步集中,甜菜会向新疆、内蒙古等优势产区进一步集中,糖料种植面积有进一步缩减的趋势,但耕地基础设施建设、品种改良、机械化收获和规模经营等生产管理条件的改进,有望使糖料单产有所提升,预计糖料和食糖产量缓慢恢复增长,到2020年糖料种植面积2220万亩,比2015年减少6%;食糖总产量1078万吨,比2015年增长2.1%。展望期后5年,随着糖料生产技术进步和基础设施条件改善,中国食糖产量有望继续小幅增长,到2025年预计为1118万吨,比2020年增3.7%。

消费量持续增长。由于中国较大的人口基数以及生育政策的放宽,人口规模仍将保持增长;经济发展水平和城镇化率也将稳步提升,由此将导致对食糖的消费需求持续增加。预计2016年中国食糖消费1540万吨,同比增2%;“十三五”期间食糖总消费量8013万吨,到2020年食糖消费量1666万吨,比2015年增10.3%;到2025年食糖消费量1841万吨,比2020年增10.5%。

进口规模不断扩大。预计2016年中国食糖进口规模将与2015年基本持平,为466万吨,主要是由于国际糖市步入减产周期,将出现2011年以来的首次产不足需,全球糖市供求趋紧,国际糖价有望进入上升通道。“十三五”时期及展望期后5年,因为中国食糖生产不能满足国内日益增长的消费需求,所以对食糖进口存在刚性需求。此外,由于国内外价差的客观存在,中国将长期面临较大的食糖进口压力。“十三五”期间食糖总进口量预计为2971万吨,2020年为639万吨,2025年增加到849万吨。

食糖价格波动较大。预计2016年国内食糖价格将小幅上涨,主要原因是中国政府加大了对食糖走私的打击力度,同时国内外食糖减产,助推国内糖价继续小幅走高。“十三五”时期,由于全球糖市步入减产周期,供求趋紧,国际糖价将有所提升,国内糖价稳中有涨。展望期后5年,国内糖价同现在比将有所提升,但是剔除物价因素之后的实际糖价将与现在基本持平,主要原因是国际食糖供给充足,“天花板”效应的存在使国内糖价上涨空间有限。

2015—2025年中国食糖供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

1 056

|

900

|

910

|

978

|

1 027

|

1 078

|

1 056

|

1 035

|

1 014

|

1 065

|

1 118

|

|

进口量

|

481

|

466

|

523

|

576

|

618

|

639

|

681

|

722

|

773

|

826

|

849

|

|

消费量

|

1 510

|

1 540

|

1 570

|

1 602

|

1 635

|

1 666

|

1 701

|

1 734

|

1 769

|

1 805

|

1 841

|

|

工业消费

|

966

|

987

|

1 005

|

1 025

|

1 048

|

1 083

|

1 106

|

1 144

|

1 167

|

1 192

|

1 215

|

|

食用消费

|

544

|

553

|

565

|

577

|

587

|

583

|

595

|

590

|

602

|

613

|

626

|

|

出口量

|

6

|

6

|

6

|

7

|

7

|

7

|

8

|

8

|

8

|

8

|

9

|

|

结余变化

|

21

|

-130

|

-130

|

-68

|

-16

|

6

|

-19

|

-49

|

-64

|

-6

|

22

|

注:年份为作物年度,当年10月至次年9年

8.蔬菜

多元化需求及国际竞争优势明显

蔬菜总产量仍将继续保持稳定增长态势,但增速将有所放缓。未来10年,尤其是“十三五”期间,种业水平提高、设施条件改善和规模化、标准化生产技术普遍应用等将继续助力蔬菜产量稳定增加,加上“镰刀弯”和西部地区马铃薯种植面积增加,蔬菜总产量将保持稳步增长态势,但受亩均生产能力、结构品种差异等因素影响,产量增速将有所放缓。预计2016年,全国蔬菜总产量约为77403万吨,同比增0.63%,比2015年预测调增2.2%;2020年将达78780万吨,比2015年增2.42%,比2015年预测调增1.86%,“十三五”期间年均增速约为0.44%;2025年将达79832万吨,比2020年增1.34%,预计未来10年的年均增速为0.34%,低于过去10年的平均增速。

消费量保持缓慢增长态势,多元化需求更加明显。未来10年,中国蔬菜食用消费将在马铃薯主食化战略和居民健康诉求增强、消费偏好等多种因素影响下,继续稳步增长,区域性特征也将强化部分品种的消费需求;有机绿色蔬菜、免洗免切蔬菜等的消费需求将持续拉动蔬菜鲜食和加工消费稳定增长;同时,饲用等其他消费缓慢变化,生产流通技术创新和冷链物流体系的健全完善将持续降低蔬菜损耗。预计2016年全国蔬菜消费总量为48265万吨,同比增约1.11%,比2015年预测调增1.11%;2020年将达50412万吨,比2015年增5.61%,比2015年预测调增1.28%,“十三五”期间年均增速约为1.09%;2025年将达52100万吨,未来10年的年均增速约为0.90%。

国际竞争优势仍然明显,贸易顺差态势仍将继续存在。未来10年,蔬菜出口量将呈稳定增长态势,同时进口也快速增长,但进出口贸易顺差格局仍将存在,贸易对象进一步多元化;加工保藏蔬菜和干蔬菜出口比例将有所提高,出口贸易结构进一步优化。预计2016年蔬菜出口量将达到1039万吨,同比增约2.0%,比2015年预测调增2.47%,进口量约为27万吨,同比增约8.79%;2020年出口量约为1125万吨,比2015年预测调增2.83%,进口量约为39万吨,分别比2015年增10.4%和58.7%,“十三五”期间年均增长率分别为2.00%和9.89%;到2025年,蔬菜出口将达1242万吨,进口将达65万吨,分别比2015年增约21.9%和1.65倍,未来10年内年均增长率分别为2%和10.43%。

价格季节性波动仍是其主要特征,总体仍将呈波动上涨态势。受季节轮转变化影响,蔬菜生产的季节性、周期性必然引起菜价的季节性波动,预计未来10年,我国蔬菜价格波动仍将表现出较强的季节性特征;受土地流转、水肥农资和劳动用工等成本上涨影响,展望期间,蔬菜价格总体上将呈波动上涨态势。同时,大城市周边城郊菜地生产能力逐渐增强,耐贮运性差的叶类菜、居民消费需求多的大路菜等地产地销模式将加快发展,跨区域、长距离调运引起的价格大幅波动风险将有所降低。

2015—2025年蔬菜平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

76 918

|

77 403

|

77 927

|

78 308

|

78 543

|

78 780

|

78 887

|

78 752

|

79 155

|

79 494

|

79 832

|

|

自损

|

27 113

|

27 299

|

27 464

|

27 560

|

27 221

|

27 071

|

27 157

|

26 905

|

26 815

|

26 718

|

26 664

|

|

商品产量

|

49 804

|

50 104

|

50 463

|

50 748

|

51 322

|

51 709

|

51 729

|

51 847

|

52 340

|

52 776

|

53 168

|

|

进口

|

24

|

27

|

29

|

32

|

35

|

39

|

43

|

49

|

56

|

59

|

65

|

|

消费量

|

47 734

|

48 265

|

48 929

|

49 449

|

49 887

|

50 412

|

50 883

|

51 162

|

51 609

|

51 830

|

52 100

|

|

食用消费

|

20 344

|

20 576

|

20 935

|

21 277

|

21 529

|

21 841

|

22 112

|

22 235

|

22 472

|

22 686

|

22 881

|

|

加工消费

|

10 599

|

10 919

|

11 229

|

11 439

|

11 651

|

11 878

|

12 077

|

12 246

|

12 490

|

12 514

|

12 635

|

|

其他消费

|

5 346

|

5 351

|

5 364

|

5 378

|

5 403

|

5 420

|

5 440

|

5 444

|

5 456

|

5 463

|

5 482

|

|

损耗

|

11 445

|

11 419

|

11 401

|

11 355

|

11 304

|

11 273

|

11 254

|

11 238

|

11 192

|

11 167

|

11 101

|

|

出口

|

1 019

|

1 039

|

1 060

|

1 081

|

1 103

|

1 125

|

1 147

|

1 170

|

1 194

|

1 217

|

1 242

|

注:1.期末库存即期初存量,是指上期消费后以一定方式存留的蔬菜量。2.生产量是指田头收获的产量,一般为蔬菜生产中所统计的产量。3.自损是指蔬菜从田头到最终购买阶段,因收获、分拣、贮藏、运输、销售环节形成的弃收、失水、腐烂等蔬菜特有损失。4.商品产量是指经过运输、贮藏、批发、零售等诸多环节中的一个或多个环节后可由消费者购买的蔬菜量。5.食用消费是指以鲜菜为主要形式的家庭消费和在外消费。6.其他消费包括饲料等相关消费。7.损耗是指蔬菜购买后,在其消费、加工、烹饪过程中的一般性损失。8.期末库存即指期末存量。

9.水果

供给结构调整优化 价格两极分化加剧

未来10年,水果市场竞争愈加激烈,价格分化加剧,市场风险加大,灾害对产量的影响、对外贸易环境也都存在较大不确定性。

产量增长方式转变。由于当前水果生产增速仍强劲,面积增长潜力持续释放,与去年预测相比,今年调高了未来10年的产量预测数据。预计2016年水果种植面积达到1 547万公顷,产量达到2.75亿吨;2020年面积达1 600万公顷,产量达到2.92亿吨;2025年面积达1 639万公顷,产量达3.07亿吨。“十三五”期间产量年均增速1.37%,低于“十二五”期间5.37%的年均增速;展望后期产量年均增速0.94%。未来10年,水果相对生产效益仍较高,推动面积小幅增长;科技水平、管理水平提高和规模经营推动单产持续提高。在农业供给侧改革和消费需求拉动下,水果生产的标准化、规模化水平得到提高,质量更有保证,品质进一步改善,水果供给结构调整优化。

消费量持续增长。人口的增加和城镇化水平的提高,推动了水果直接消费量的增加。随着消费者对水果加工制品需求扩大、水果加工水平提升、水果产业链延长,水果加工消费量将显著增加。2016年水果直接消费和加工消费分别达到1.28亿吨和2810万吨,2020年分别达到1.37亿吨和3278万吨,2025年分别达到1.43亿吨和3815万吨。未来10年,水果直接消费和加工消费的年均增速分别为1.40%和4.18%。与上年预测相比,加工消费增速调高。

对外贸易规模扩大。未来10年,中国一系列对外贸易协定的制定和对外贸易环境的改善都有利于水果进出口市场的扩大。国内果品品牌化、标准化的发展和整体质量水平的提高,推动水果及制品出口增长。收入水平提高和对高品质、多元化水果需求的增加,推动了水果进口增长。展望期内,水果及其制品贸易总量会持续扩大,2016年预计突破900万吨,2020年达到1140万吨,2025年达到1350万吨,进出口量基本均衡。

价格两极分化加剧。2016年,受库存充足影响,年初水果价格同比持续降低,预计全年均价略低于2015年。“十三五”期间,水果供需总量均衡,略有盈余,水果价格大幅上涨的概率较小。展望期内,成本增加、果品质量改善将推动水果价格上涨,总体在高位运行;高端和低端、大宗和稀缺果品并存,价格两极分化加剧。

2015—2025年水果供需平衡表

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

27 146

|

27 501

|

27 937

|

28 355

|

28 762

|

29 157

|

29 517

|

29 844

|

30 107

|

30 418

|

30 705

|

|

进口量

|

412

|

450

|

480

|

510

|

540

|

570

|

586

|

602

|

618

|

634

|

650

|

|

消费量

|

26 585

|

27 090

|

27 624

|

28 133

|

28 604

|

29 061

|

29 458

|

29 808

|

30 142

|

30 465

|

30 766

|

|

直接食用

|

12 548

|

12 808

|

13 062

|

13 301

|

13 508

|

13 705

|

13 857

|

13 976

|

14 109

|

14 213

|

14 308

|

|

加工消费

|

2 690

|

2 810

|

2 929

|

3 047

|

3 163

|

3 278

|

3 393

|

3 505

|

3 611

|

3 715

|

3 815

|

|

损耗

|

11 347

|

11 473

|

11 632

|

11 785

|

11 934

|

12 078

|

12 209

|

12 328

|

12 422

|

12 536

|

12 643

|

|

出口量

|

423

|

440

|

473

|

505

|

538

|

570

|

586

|

602

|

618

|

634

|

650

|

|

结余变化

|

550

|

421

|

321

|

228

|

160

|

96

|

58

|

35

|

-36

|

-47

|

-62

|

10.生猪

猪价呈周期性波动上涨趋势

生猪出栏量和猪肉产量增速放缓。受能繁母猪产能持续调减影响,预计2016年中国猪肉产量稳中略降,降幅0.5%左右,猪价保持高位将促进产能恢复性增长,预计2016年下半年开始能繁母猪存栏增加;2020年猪肉产量将达到5830万吨,较2015年增长6.3%;2025年生猪出栏和猪肉产量分别达到7.84亿头和6250万吨,较2020年分别增加7.2%和5.6%。“十三五”期间,生猪生产将严格落实《中国人民共和国环境保护法》的要求,南方水网地区实施生猪污染治理,合理划定限养和禁养区域,引导生猪养殖向玉米主产区和环境容量大的地区转移。生猪规模养殖将加速发展,华南和西南地区猪肉产量比重下降,东北和华北地区将稳步上升,中国猪肉产量年均增1.2%,较“十二五”下降0.4个百分点。“十四五”期间,中国生猪产业结构将继续深度调整,生产布局进一步优化,生产方式进一步转变,猪肉产量增速加快,年均增1.4%,产业效益和养殖效益有望稳定在合理水平。展望期间生猪出栏和猪肉产量年均增速分别为1.0%和1.3%。

猪肉消费稳中有增。受猪肉产量略降和猪肉进口量预期增加影响,2016年猪肉总消费量和人均占有量预计分别较上年降0.3%和0.8%,分别为5530万吨和40公斤/(人·年)。未来10年,随着生活水平的提高、消费观念的改变以及消费市场需求的优化,城镇居民猪肉消费稳中有增,农村居民未来消费增长空间较大,精深加工猪肉产品消费将明显上升,肉类消费结构呈现多样化,猪肉消费需求将进一步从“量”的满足转向“质”的提高。“十三五”期间,中国猪肉消费量年均增1.2%,预计2020年将达到5880万吨,较2015年增长6.5%。“十四五”期间,受经济增长和人口增加等因素影响,猪肉消费量增速加快,年均增1.5%,2025年达到6320万吨,较2020年增5.8%,人均占有量达到44.70公斤/(人·年),较2020年增4.9%。展望期间(2016—2025年),猪肉总消费量和人均猪肉占有量年均增速分别为1.3%和1.0%。

猪肉贸易将稳中有增。尽管猪肉消费需求增速放缓,但受猪肉产量下降和国内外猪肉价格差显著影响,2016年中国猪肉进口量预期继续增加,为85万吨左右,之后随着猪肉产量增加将会有所回落,2020年进口量预计在70万吨。展望后期将会继续增长,供需缺口将有所扩大,2025年猪肉进口量将达到90万吨;猪肉出口量预计保持相对平稳,保持在20万吨左右。

猪价呈周期性波动上涨趋势。短期来看,受生猪出栏稳中略降影响,2016年猪价处于上涨通道,将达到本轮价格周期高点,市场形势较好。受环保、饲料、土地和水资源等主要因素影响,未来生猪生产成本将震荡上涨,后期环保成本、饲料和人工成本的上涨将成为限制生猪产业发展的主要因素,规模养殖效率的提高则是降低成本的关键,展望后期猪价将保持相对平稳,波动幅度将趋缓。

2015—2025年中国猪肉供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

5 487

|

5 460

|

5 560

|

5 648

|

5 730

|

5 830

|

5 920

|

6 005

|

6 100

|

6 180

|

6 250

|

|

进口

|

78

|

85

|

70

|

72

|

75

|

70

|

75

|

76

|

80

|

90

|

90

|

|

总供给

|

5 565

|

5 545

|

5 630

|

5 720

|

5 805

|

5 900

|

5 995

|

6 081

|

6 180

|

6 270

|

6 340

|

|

总需求

|

5 565

|

5 545

|

5 630

|

5 720

|

5 805

|

5 900

|

5 995

|

6 081

|

6 180

|

6 270

|

6 340

|

|

消费量

|

5 545

|

5 530

|

5 610

|

5 699

|

5 783

|

5 880

|

5 974

|

6 061

|

6 160

|

6 250

|

6 320

|

|

直接消费

|

4 146

|

4 101

|

4 098

|

4 125

|

4 185

|

4 219

|

4 235

|

4 247

|

4 262

|

4 283

|

4 293

|

|

加工消费

|

960

|

988

|

1 071

|

1 126

|

1 141

|

1 194

|

1 271

|

1 341

|

1 420

|

1 485

|

1 540

|

|

其他消费

|

439

|

437

|

441

|

448

|

457

|

467

|

468

|

473

|

478

|

482

|

487

|

|

出口

|

20

|

15

|

20

|

21

|

22

|

20

|

21

|

20

|

20

|

20

|

20

|

注:直接消费量包括居民家庭消费和在外消费,猪肉指鲜、冻猪肉

11.禽肉

产量小幅增加 进出口稳中略增

禽肉是中国第二大消费肉类,占肉类总消费的20%以上。展望未来,中国禽肉产量将继续增加,进出口稳中略增,消费小幅增加,价格受成本拉动继续上涨。

禽肉产业转型升级,产量缓慢增长。预计2016年中国禽肉产量同比小幅增加,主要是由于2015年黄羽肉鸡养殖效益较好、消费需求增加以及价格上涨预期等的刺激。“十三五”期间,受经济增速放缓、消费结构升级等因素影响,预计中国禽肉产量将呈缓慢增长态势,到2020年预计产量将达到1968万吨,比2015年增长7.8%。展望后期,中国禽肉产量将在需求拉动下继续增长,预计2025年产量将达到2124万吨,比2020年增长7.9%。考虑到2015年产量恢复速度较快,国内经济下行压力大,抑制消费快速增加,实施供给侧结构性改革,未来10年的产量增速预测值比2015年预测的调低0.4个百分点。

随着消费结构升级,禽肉消费量将稳步增加。预计2016年中国居民禽肉消费稳中略增,主要原因是居民收入不断增加,农村消费水平提升;“十三五”期间,随着人口增加和城镇化发展,禽肉消费将继续稳步增长,到2020年预计中国城乡居民人均占有量为14.0千克,比2015年增长6.1%。展望后期,中国禽肉消费仍将保持增长态势,预计2025年人均占有量将达到15.0千克,比2020年增长7.0%。虽然人口政策变化,但考虑禽肉消费的收入弹性变小,未来10年消费的增速预测值与2015年的预测基本一致。

随着居民健康消费理念的不断增强,预计禽肉消费结构将发生改变,冰鲜取代活禽的趋势不可逆转,分割产品、多功能产品、熟制产品和低温加工产品的市场份额将逐步增加。此外,鸭肉、鹅肉、鸽肉等其他禽肉的市场需求可能扩大,鸡肉在禽肉消费中的比重略有下降。

禽肉贸易将稳步增长,出口有望增加。预计2016年中国禽肉进口基本稳定,主要原因是国内消费增长缓慢,产能过剩,供给宽松,国际禽流感疫情频发。“十三五”期间,禽肉贸易结构不会发生大的改变,进口主要来自巴西、美国、阿根廷、智利等美洲国家,出口主要目的地为日本,有望拓展中亚、西亚地区。到2020年预计进口维持在50万吨以内。展望后期,中国禽肉进出口均增加,预计2025年禽肉进口53万吨,出口54万吨,比2020年分别增长15.2%和8.0%。由于国际贸易形势复杂,不确定因素较多,2015年进出口均下降,调低了未来10年的进出口规模,特别是“十三五”时期的进出口量。

禽肉价格将维持高位,波动幅度不大。预计2016年中国禽肉价格同比小幅上涨,主要原因是由于产能调整,但饲料价格预期弱势运行,涨幅不会太大,全年价格走势基本呈现正常的季节性波动。“十三五”期间,由于养殖成本上升步伐放缓,禽肉价格将小幅波动上涨。预计到2020年,禽肉价格接近每公斤20元。展望后期,中国禽肉价格在较高养殖成本的推动下,预计将维持高位运行。考虑到全球饲料价格下跌,肉类价格进入下行通道,与2015年的预测相比,未来10年价格的上涨预期适当调低,并呈现明显的阶段性变化特征。

2015—2025年中国禽肉供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

1 826

|

1 845

|

1 875

|

1 905

|

1 933

|

1 968

|

2 002

|

2 032

|

2 066

|

2 097

|

2 124

|

|

进口量

|

41

|

40

|

41

|

42

|

44

|

46

|

47

|

48

|

50

|

51

|

53

|

|

消费量

|

1 818

|

1 837

|

1 863

|

1 899

|

1 930

|

1 961

|

1 997

|

2 030

|

2 062

|

2 100

|

2 125

|

|

直接消费

|

1 640

|

1 656

|

1 679

|

1 703

|

1 746

|

1 774

|

1 797

|

1 827

|

1 863

|

1 877

|

1 902

|

|

加工消费

|

109

|

111

|

112

|

124

|

126

|

128

|

140

|

142

|

145

|

168

|

170

|

|

其他消费

|

69

|

70

|

71

|

72

|

58

|

59

|

60

|

61

|

54

|

55

|

53

|

|

出口量

|

48

|

48

|

48

|

49

|

49

|

50

|

51

|

52

|

52

|

53

|

54

|

|

结余变化

|

1

|

0

|

5

|

-1

|

-2

|

3

|

1

|

-2

|

2

|

-5

|

-2

|

注:加工消费指深加工利用;其他消费包括损耗等

12.牛羊肉

供需仍将偏紧 价格维持高位

中国是牛羊肉生产大国,牛肉和羊肉产量分别居世界第三位和第一位。考虑经济增速放缓、消费需求增长、发展方式转变、生产成本上升和灾害疫病等因素,牛羊肉供给偏紧局面仍未改变,价格继续高位运行。

规模化程度提高,产量稳步增加。随着生产扶持力度的不断加大,预计2016年牛肉产量继续稳步增加,同比增长2.2%;由于2015年羊肉价格下跌,养羊户不同程度亏损,导致部分养殖户退出,预计羊肉产量将停滞甚至减少。“十三五”期间,中国将深入推进农业供给侧结构性改革,大力发展草食畜牧业,形成粮草兼顾、农牧结合、循环发展的新型种养结构,牛羊肉科技支撑力度不断加大,产量有望稳步增长,预计2020年牛肉和羊肉产量较2015年分别增长12.1%、15.6%。“十四五”期间,随着草食畜牧业生产方式的加快转变以及多种形式新型经营主体的进一步发展,中国牛肉和羊肉产量将继续稳步增长,预计2025年分别为850万吨、560万吨,较2020年分别增长8.3%、9.8%。

消费继续增加,品质需求提升。受人口增长和城乡居民肉类消费结构及消费偏好变化的影响,预计2016年牛肉消费量为768万吨,同比增长2.8%,羊肉消费量为463万吨,保持稳定。“十三五”期间,随着居民收入水平的提高和城镇化步伐的加快,牛羊肉消费持续增长,到2020年,牛肉和羊肉消费量分别为860万吨、535万吨,较2015年增长15.1%、15.6%,年均增长率均为2.9%。“十四五”期间,随着生产方式转变,产业升级加快,高品质的牛羊肉产品的供应将逐渐满足居民需求的升级,到2025年,牛肉羊肉消费量分别为954万吨、590万吨,较2020年分别增长11.0%、10.3%。

牛肉进口继续增加,羊肉进口稳中略增。受国内外牛羊肉价格倒挂影响,预计2016年牛羊肉进口稳中略增。“十三五”期间,因进口牛羊肉及活畜关税继续降低,牛羊肉进口逐渐增加,受国内生产能力和全球贸易量影响,牛肉进口量增加较多,到2020年牛肉和羊肉进口量分别为75万吨、26万吨左右。牛肉进口量比2015年预测有所上调,主要受国内供需形势和积极的贸易政策影响。随着中国农产品贸易调控体系的建设和完善以及打击走私力度的加大,非法进口数量将会明显减少,正规渠道进口增加。预计到2025年中国牛肉进口在105万吨左右,羊肉进口在30万吨左右。

价格维持高位,波动幅度不大。在养殖成本的支撑及消费需求的拉动下,2016年中国牛肉价格将保持稳定态势;羊肉市场行情和养殖效益水平将会缓慢回升,2016年羊肉价格将会逐渐恢复。“十三五”期间,牛羊肉供需偏紧状况仍将存在,价格仍保持高位运行趋势。“十四五”期间,随着国家扶持政策力度的逐步加大,牛羊肉综合生产能力的进一步提升,牛羊肉供不应求局面将有不同程度的缓解,牛羊肉价格不会出现大幅波动的态势,而受人工成本、饲料原料价格以及社会物价水平不断增加影响,牛羊肉价格以稳中略涨为主。

表12 2015—2025年中国牛肉供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

700

|

715

|

732

|

748

|

766

|

785

|

802

|

814

|

827

|

838

|

850

|

|

进口量

|

47

|

53

|

59

|

64

|

70

|

75

|

81

|

87

|

92

|

98

|

105

|

|

消费量

|

747

|

768

|

790

|

812

|

835

|

860

|

882

|

900

|

918

|

935

|

954

|

|

直接消费

|

628

|

646

|

665

|

684

|

704

|

725

|

744

|

760

|

776

|

790

|

808

|

|

加工消费

|

91

|

93

|

95

|

97

|

100

|

102

|

104

|

106

|

108

|

109

|

111

|

|

其他消费

|

28

|

29

|

30

|

31

|

32

|

33

|

34

|

34

|

35

|

36

|

36

|

|

出口量

|

0.5

|

0.6

|

0.6

|

0.6

|

0.7

|

0.7

|

0.7

|

0.7

|

0.8

|

0.9

|

1.0

|

2015—2025年中国羊肉供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

441

|

440

|

451

|

467

|

488

|

510

|

525

|

537

|

545

|

554

|

560

|

|

进口量

|

22

|

23

|

24

|

24

|

25

|

26

|

27

|

27

|

28

|

29

|

30

|

|

消费量

|

463

|

463

|

474

|

491

|

513

|

535

|

551

|

564

|

573

|

582

|

590

|

|

直接消费

|

419

|

419

|

429

|

444

|

464

|

484

|

499

|

510

|

518

|

527

|

534

|

|

加工消费

|

26

|

26

|

27

|

28

|

29

|

31

|

32

|

32

|

33

|

33

|

34

|

|

其他消费

|

18

|

18

|

18

|

19

|

19

|

20

|

21

|

21

|

22

|

22

|

22

|

|

出口量

|

0.3

|

0.4

|

0.4

|

0.4

|

0.4

|

0.4

|

0.5

|

0.5

|

0.6

|

0.7

|

0.8

|

13.禽蛋

产量增速放缓 价格温和上涨

禽蛋是中国居民日常生活必需品,是重要的菜篮子产品。近30年来中国禽蛋产业取得了巨大成就,产量年均增长7.8%,产量位居世界第一,占世界禽蛋总量的40%左右。未来10年,中国禽蛋生产结构将继续优化,小规模养殖户加速退出,禽蛋产量增速将放缓。

禽蛋产量将继续增加,增速趋缓。预计2016年,在豆粕、玉米等饲料原料价格可能继续走低的条件下,蛋鸡养殖效益保持向好,鸡蛋产量将稳中有涨,预计全年禽蛋产量为3022.15万吨,同比增长0.8%。“十三五”期间,随着供给侧结构性改革的深入,畜禽养殖结构优化升级,规模化、标准化、生态化的产业格局将逐步形成,中国禽蛋生产稳步发展,产量继续保持稳定增长,5年总产量1.54亿吨,相比“十二五”增长7.6%;到2020年禽蛋产量达到3142.66万吨,相比2015年增长4.8%。“十四五”期间,在养殖技术进步、品种明显改良、重大养殖疫病不出现等条件下,禽蛋生产将保持增长态势,5年总产量将达到1.62亿吨,相比“十三五”时期增长4.9%,到2025年达到3291.35万吨,相比2015年增长9.7%。展望期内年均增速0.9%。

禽蛋消费稳定增长,加工消费增速较快。受人口增加、收入增长、城镇化率提高和消费结构转型升级等有利因素驱动,禽蛋消费将继续保持增长,预计2016年禽蛋消费量将达到3010.36万吨,同比增长0.8%。展望“十三五”,在全面小康社会建成以及城镇化水平明显提升等利好因素的拉动下,居民食物消费水平明显提升,禽蛋消费将稳定增长,5年总消费量1.54亿吨,相比“十二五”增长7.6%;到2020年禽蛋消费量3144.21万吨,相比2015年增长4.9%。“十四五”期间,随着全面二孩政策的深入实施,禽蛋消费持续增长,5年总消费量1.61亿吨,相比“十三五”时期增长4.5%;到2025年达到3278.65万吨,相比2015年增长9.8%。展望期内禽蛋消费量年均增速0.9%。

禽蛋贸易将继续保持稳定。展望“十三五”,受禽蛋易破损、不耐贮存等自身特征影响,禽蛋贸易平稳发展,预计在展望期内,中国禽蛋贸易以出口为主,年出口量稳定在9.5万吨左右。出口市场仍以周边国家和地区为主,但随着冷链储存、运输技术发展,蛋品加工业的发展,禽蛋出口市场有望进一步拓展、丰富。

禽蛋价格温和上涨,季节性特征依旧明显。2016年由于玉米、豆粕等饲料原料价格不断下降,蛋鸡饲料价格走低,预计禽蛋价格仍有一定的下降空间。展望未来,随着重要农产品价格市场化深入实施、人力成本不断走高、畜禽养殖的资源、环境约束加剧,禽蛋生产成本不断走高,中国禽蛋价格在成本的推动下将呈现温和上涨的态势;同时,在禽蛋消费的节日效应影响下,禽蛋价格仍将表现出明显的季节性特征。

2015—2025年中国禽蛋供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

2 999

|

3 022

|

3 051

|

3 081

|

3 111

|

3 143

|

3 173

|

3 203

|

3 232

|

3 262

|

3 291

|

|

进口量

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

0.002

|

|

消费量

|

2 985

|

3 010

|

3 040

|

3 070

|

3 102

|

3 133

|

3 163

|

3 193

|

3 221

|

3 250

|

3 279

|

|

直接消费

|

2 279

|

2 298

|

2 319

|

2 342

|

2 366

|

2 389

|

2 412

|

2 434

|

2 455

|

2 474

|

2 492

|

|

加工消费

|

457.90

|

462.77

|

468.13

|

474.08

|

480.26

|

486.61

|

492.97

|

499.75

|

506.92

|

515.02

|

523.60

|

|

种用及损耗

|

248.33

|

249.33

|

252.68

|

253.74

|

255.91

|

257.40

|

258.21

|

259.15

|

259.73

|

261.25

|

262.60

|

|

出口量

|

9.76

|

9.50

|

9.50

|

9.50

|

9.50

|

9.50

|

9.50

|

9.50

|

9.50

|

9.50

|

9.50

|

|

结余变化

|

4.20

|

2.30

|

1.30

|

1.10

|

0.20

|

0.30

|

0.70

|

0.80

|

1.30

|

2.00

|

3.20

|

14.奶制品

产量保持稳定增长 转型升级步伐加快

展望未来10年,中国奶业生产将保持稳定增长,消费升级步伐将明显加快,奶制品进口将继续增加。

产量将保持稳定增加。2016年,受中小养殖户退出,大规模牧场扩张放缓影响,奶类产量将略有下降,预计为3879万吨,同比减少0.3%。“十三五”期间,伴随“粮改饲”,农牧业结构调整,奶业转型升级步伐将进一步加快,我国奶业将从徘徊期调整进入一个“平稳增长”时期,优质化、规模化、标准化、机械化和一体化将成为奶业发展的重要方向,预计2020年奶类产量将达到4200万吨,比2015年增长8.0%;展望后期,伴随奶业产业一体化的推进和现代化奶业产业体系的建立,奶业的产业链和价值链将得到明显提升,中国奶业发展的质量和竞争力将明显增强,预计2025年奶类产量将达到4500万吨,较2015年增长15.7%。但从长期看,受环境保护因素和资源短缺的制约,展望期间奶类产量的年均增速将从过去10年的3.1%放缓至1.5%。

消费将保持持续增长。2016年,受奶制品加工回暖和消费水平回升影响,奶类消费量预计为5182万吨,同比增长3.4%。“十三五”期间,伴随城乡居民生活水平提高、城镇化推进、全面二孩政策放开和学生饮用奶计划的推广,中国奶类消费将保持快速增长态势,预计2020年将达到5758万吨,比2015年增长14.9%。展望后期,中国奶制品的安全质量水平有望显著提升,消费者生活水平、饮食结构和消费信心将加快升级,预计2025年奶制品的消费量将达到6320万吨,较2015年增长26.2%。

进口将继续增加。预计2016年奶制品进口量(折鲜量)为1295万吨,同比增长16.6%。展望“十三五”,受需求提升和内外价差的双重驱动,中国奶制品进口仍将增加,2020年将达到1588万吨,比2015年增长43.1%,2025年达到1880万吨,比2015年增长69.4%。其中鲜奶、乳酪和奶粉预计成为进口增长较快的奶制品。但是伴随中国奶业调结构、降成本等措施的推进,中国奶业自身发展的能力也将有一定的增强,基于此,2016—2025年奶制品进口量年均增长率预计为5.4%,将明显小于过去10年13.2%的水平。

价格波动调整中保持上涨。2016年,受国际奶制品供给充足、奶价整体下行、市场消费疲软等因素影响,中国原料奶收购价格仍有可能波动调整,下半年随着世界奶业主产国产量的调整,预计国际市场供需关系将有所改善,国内奶业形势会随之好转。展望“十三五”,受资源环境约束和奶牛养殖成本不断上升影响,原料奶收购价格仍有上涨空间,奶制品零售价格将保持高位平稳运行。

2015—2025年中国奶制品供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

3 890

|

3 879

|

3 976

|

4 080

|

4 158

|

4 200

|

4 266

|

4 315

|

4 368

|

4 420

|

4 500

|

|

进口量

|

1 110

|

1 295

|

1 368

|

1 417

|

1 483

|

1 588

|

1 660

|

1 736

|

1 801

|

1 858

|

1 880

|

|

消费量

|

5 010

|

5 182

|

5 333

|

5 482

|

5 621

|

5 758

|

5 886

|

6 006

|

6 119

|

6 223

|

6 320

|

|

食用消费

|

4 485

|

4 654

|

4 795

|

4 932

|

5 063

|

5 195

|

5 314

|

5 428

|

5 534

|

5 632

|

5 723

|

|

饲用消费

|

194

|

196

|

200

|

205

|

208

|

211

|

214

|

217

|

219

|

222

|

224

|

|

损耗

|

117

|

116

|

119

|

122

|

125

|

126

|

128

|

129

|

131

|

133

|

135

|

|

其他消费

|

214

|

216

|

219

|

223

|

225

|

227

|

230

|

232

|

234

|

236

|

238

|

|

出口量

|

7

|

7

|

10

|

15

|

20

|

30

|

40

|

45

|

50

|

55

|

60

|

注:进口量指折鲜后的数量

15.水产品

消费持续增长 生产增速放缓

未来10年,水产品生产将加快转型升级,产量增速将有所放缓;消费需求将继续增长,市场供需结构将持续优化;进出口量将先减后增,净进口量不断增加。

产量增速有所放缓。未来我国将持续加强生态环境的保护力度,随着资源约束趋紧,水产品产量增长空间将受到限制,加之劳动力成本不断上升,生产比较收益下降,调结构、转方式、提质增效已成为水产品生产关注的重点。因此,展望在2015年预测的基础上,调低了水产品产量水平。预计2016年我国水产品产量将达6805万吨,比2015年增长1.7%。“十三五”期间,水产品产量增长缓慢,年均增长1.3%,至2020年达7180万吨。展望后期(2021—2025年),产量增长将进一步放缓,2025年产量达7498万吨。展望期间,水产品产量年均增速预计为1.1%。在“以养为主、养捕结合”方针的指导下,水产养殖仍将是中国渔业生产增长的主要动力,养殖产量占水产品总产量比重将持续增加,至2025年所占比重将接近77.5%。

消费持续增长。预计2016年水产品总消费量为6813万吨,比2015年增长1.8%。“十三五”期间水产品总消费量将持续增长,年均增长1.4%,2020年水产品总消费量7203万吨。2025年水产品总消费量将进一步增至7542万吨。展望期间,水产品总消费量年均增速为1.1%。从各类消费看,直接食用消费和加工消费均持续增长。预计2016年直接食用消费量为2908万吨,比2015年增长2.9%。2020年水产品直接食用消费量将增至3150万吨。2025年进一步增至3331万吨。展望期间,水产品直接食用消费量年均增长1.5%,高于水产品产量增速。与此同时,水产品加工消费也将持续增长。预计2016年全国用于加工的水产品将达到2340万吨。“十三五”期间,水产品加工消费年均增长将达2.4%,2020年加工消费量将增至2573万吨。2025年将继续增至2845万吨。

进出口量先减后增,净进口量不断增加。当前,全球经济复苏乏力,国外水产品进口需求持续不振,加之国内加工成本不断上升,部分加工企业向周边国家转移,给我国水产品进出口带来了巨大的下行压力。2015年我国水产品实际进出口量均有所下降,比2015年预测水平分别低7.1%和5.8%。未来世界经济仍将在深度调整中曲折复苏,国内加工和生产的劳动力成本仍将保持刚性增长,环境成本将不断上升,短期内水产品进出口形势仍然不容乐观。基于上述判断,结合实际调研,在2015年展望预测的基础上,将2016年、2017年水产品进出口量调改为小幅下降。预计2016年我国水产品出口量和进口量分别为396万吨和403万吨。2017年水产品出口量和进口量将继续降至387万吨和399万吨,之后转为持续增长。预计2020年水产品出口量和进口量将分别达395万吨和418万吨,净进口量将增至23万吨。展望后期(2021—2025年),水产品进出口量将持续增长,2025年出口量和进口量将分别达408万吨和452万吨,水产品净进口量进一步增至44万吨。

价格总体保持稳中有涨态势。在水产品消费需求不断增加和安全供给能力进一步增强的同时,水产品市场供需将保持基本均衡。在生产成本不断上升的支撑作用下,价格整体将保持稳中有涨态势。未来10年,预计水产品价格年均涨幅在3%左右,至2025年水产品批发市场综合平均价格将基本保持在每公斤30元。分类别看,海水产品价格涨幅将高于淡水产品。

2015—2025年中国水产品供需平衡表 单位:万吨

|

类型

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

生产量

|

6 690

|

6 805

|

6 917

|

7 014

|

7 100

|

7 180

|

7 253

|

7 321

|

7 384

|

7 443

|

7 498

|

|

进口量

|

408

|

403

|

399

|

404

|

411

|

418

|

425

|

433

|

440

|

446

|

452

|

|

消费量

|

6 692

|

6 813

|

6 929

|

7 027

|

7 117

|

7 203

|

7 280

|

7 353

|

7 420

|

7 483

|

7 542

|

|

直接食用消费

|

2 825

|

2 908

|

2 980

|

3 041

|

3 098

|

3 150

|

3 194

|

3 235

|

3 271

|

3 302

|

3 331

|

|

加工消费

|

2 280

|

2 340

|

2 400

|

2 459

|

2 516

|

2 573

|

2 630

|

2 686

|

2 740

|

2 793

|

2 845

|

|

损耗量

|

1 587

|

1 564

|

1 549

|

1 527

|

1 503

|

1 480

|

1 456

|

1 432

|

1 409

|

1 388

|

1 366

|

|

出口量

|

406

|

396

|

387

|

391

|

393

|

395

|

398

|

401

|

403

|

406

|

408

|

16.饲料

生产量和消费量均将缓慢增长

饲料工业是支撑现代畜牧、水产养殖业发展的基础产业,是关系城乡居民动物性食品供应的民生产业。未来10年,中国饲料工业生产量和消费量将缓慢增长,年均增长率分别为1.5%和1.6%,显著低于过去10年6.5%和6.6%的发展速度。

随着人民生活水平提高、城镇化进程加快,尤其全面二孩政策放开后,人口增长率将提高,动物性产品需求仍呈增长趋势,中国饲料工业还有一定的市场潜力;特别是随着养殖业生产方式加快转变、标准化规模养殖加速发展,饲料工业对养殖业的支撑地位将更加突出。同时应当看到,国家经济进入新常态,畜禽养殖产业将进一步调整,对饲料行业发展将产生深远影响。传统饲料产品利润遭到挤压,而水产饲料和乳猪教槽料等具有技术壁垒的饲料品种仍有一定的利润空间,反刍饲料还有较大的发展潜力。此外,中国饲料原料供给结构性问题突显,各类突发事件和非传统风险因素也将明显增加。

中国饲料工业产量将缓慢增长。预计2016年饲料工业总产量将达到19687万吨。展望期间年均增长率预计仅为1.5%,显著低于过去10年6.5%的年均增幅,预计到“十三五”期末,总产量将达到20868万吨,2025年有望达到22551万吨。中国饲料工业总产量的增长主要来源于配合饲料产量的提高,2025年预计将达到20105万吨,年均增幅为1.8%,约占饲料工业总产量的89.1%。从养殖结构看,反刍动物饲料优势将突显,产量增长速度将明显高于猪饲料、肉禽饲料和蛋禽饲料同期的发展速度。

中国工业饲料消费将稳步增长。2016年中国工业化饲料总使用量预计达到19451万吨,较2015年增长1.5%。展望期间,中国饲料总需求的年均增长率预计为1.6%,同样与过去10年6.6%的年均增长率形成鲜明对比。到“十三五”期末,工业饲料总使用量达到20658万吨,2025年预计将达到22359万吨,较基期增长17.4%。饲料转化率提高以及畜牧饲养结构变化,会在一定程度上节约饲料粮的消耗。

中国饲料产品价格将呈现先抑后扬的态势。短期内,大宗农产品全球供给过剩仍将延续,主要饲料原料价格下跌拉低饲料成本,预计2016年国内育肥猪、肉鸡和蛋鸡配合饲料的市场平均价格将继续下跌。随着国内启动供给侧结构性改革,调整生产结构以及全球经济在经历整体低迷后逐步回暖,带动消费需求以及社会物价水平回升,中国饲料产品价格在“十三五”期末恢复上涨。

2015—2025年中国饲料供需平衡表 单位:万吨

|

类别

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

|

期初库存

|

1909

|

2180

|

2 416

|

2 651

|

2 851

|

3 056

|

3 266

|

3 469

|

3 686

|

3 909

|

4 105

|

|

生产量

|

19436

|

19687

|

19 973

|

20 264

|

20 561

|

20 868

|

21 183

|

21 509

|

21 846

|

22 193

|

22 551

|

|

总供给

|

21338

|

21867

|

22 389

|

22 915

|

23 412

|

23 924

|

24 449

|

24 978

|

25 532

|

26 102

|

26 656

|

|

总需求

|

21338

|

21867

|

22 389

|

22 915

|

23 412

|

23 924

|

24 449

|

24 978

|

25 532

|

26 102

|

26 656

|

|

使用量

|

19158

|

19451

|

19 738

|

20 064

|

20 356

|

20 658

|

20 980

|

21 292

|

21 623

|

21 997

|

22 359

|

|

期末库存

|

2180

|

2416

|

2 651

|

2 851

|

3 056

|

3 266

|

3 469

|

3 686

|

3 909

|

4 105

|

4 297

|