导语

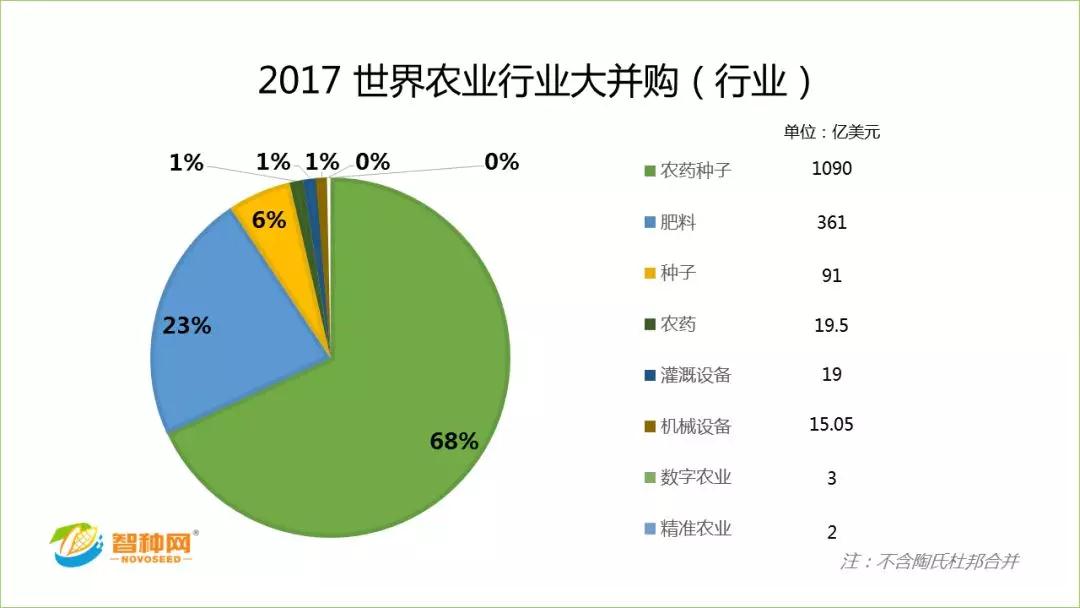

2017 年是全球农业兼并重组的标志年。这些交易会重新定义行业格局,种子和植保产品的相对竞争力也将面临新的挑战。由于粮食和农业市场的持续增长,将会有更多的资本持续注入,进一步重组农业的格局。

陶氏化学和杜邦宣并购整合,成为全球最大农化公司,市值高达 1300 亿美元。拜耳 660 亿美元并购孟山都,诞生全球最大种子农化公司。全球农业巨头强强联手,这是十多年来农业的第一次大变革。

跨国公司抓住全球超低的融资利率和疲软的全球经济增长有利时机,低成本逆周期在全球范围内大规模收购兼并。高度协同的并购将更有效的优化资源配置,提高创新能力和竞争能力。超大合并将会对竞争对手产生深远影响,如果中国不抓住机遇,将会再次拉大产业升级的差距。

当一个新的全球农化巨头出现后,中国农化企业只有进行一系列的大规模合并,才能与跨国行业巨头抗衡。中化集团以 430 亿美元现金收购先正达;中粮集团 30 亿美元并购尼德拉(含约 10 亿美元种子业务)和来宝集团旗下农产品业务等等。

以下是从2017年的主要农企兼并重组清单,按标的额大小排序。

并购: 100 亿美元以上

拜耳&孟山都

预计 2018 年上半年,拜耳完成对孟山都公司的收购(660亿美元)。由于监管方面的担忧,拜耳同意以 70 亿美元的价格向巴斯夫出售其种子资产,Liberty link 种子性状和 Liberty除草剂业务。拜耳也有可能被迫出售其部分蔬菜种子业务。合并后两家公司将会占约 37% 的美国种子市场。

陶氏&杜邦

陶氏化学公司(陶氏)与杜邦公司(杜邦)于 2017 年 8 月 31 日成功完成对等合并。合并后的实体为一家控股公司,名称为“陶氏杜邦?”,拥有三大业务部门:农业、材料科学、特种产品,合并后的陶氏杜邦(DowDuPont)业务总市值达 1300 亿美元。受到美国和外国监管机构的监管,杜邦将部分植保组合业务出售给美国百年化学品公司(FMC),而陶氏则不得不将部分玉米种子业务出售给中信农业基金。

中国化工&先正达

中国化工于 2017 年 5 月完成对先正达 430 亿美元的现金收购。先正达将成为一家私人控股公司,在交易完成后从纽交所和瑞士交易所退市,并计划未来五年内重新上市。

钾肥公司(Potash cooperation)&加阳公司(Agrium)

2018 年 1 月 1 日,钾肥公司和加阳公司完成了价值 360 亿美元的合并。合并后的公司以新名称 Nutrien运营,将成为全球最大的钾肥和氮肥生产商,同时经营超过 1500 个农场零售点。

并购:100 亿美元至 10 亿美元之间

巴斯夫&拜耳

在拜耳和孟山都交易尚未获得监管部门批准的情况下,巴斯夫同意以70亿美元的价格从拜耳收购包括油菜籽,棉花和大豆种子,Liberty link性状,Liberty 除草剂业务以及相关研发项目及知识产权在内的精选种子资产。

耐特菲姆(Netfim)&墨西哥化工集团(Mexichem)

2017 年 8 月,Mexichem 是墨西哥证券交易所上市的塑料管道,化学品和石化产品的领导者,宣布以 19 亿美元收购耐特菲姆公司 80% 的股权。耐特菲姆是以色列的滴灌技术和设备领域的领导者。Mexichem 接受金融投资者 permira和 Kibbutz Hatzerimz 资金用来收购耐特菲姆 80% 的股份。

美国百年化学品公司(FMC)&杜邦

根据欧盟委员会的要求,杜邦被迫放弃部分植保业务。FMC收购了杜邦公司的部分植保业务,该交易包括12亿美元的现金加上FMC的健康和营养业务。

利纳马(Linamar)&麦克唐(MacDon)

2017 年 12 月,利纳马以 12 亿美元收购了麦克唐。据利纳马介绍,麦克唐将与利纳马匈牙利分公司的农业收割机械设备业务相结合,会使两家公司的业务都会有显着的增长。

中信农业基金&陶氏杜邦

陶氏杜邦于 2017 年 12 月 1 日宣布将价值11 亿美元巴西陶氏益农的部分玉米种子业务出售给中信农业基金。陶氏杜邦正好需要这笔交易来解决因陶氏杜邦公司合并而产生的反托拉斯监管。

先正达&中粮

中粮集团同意将其尼德拉(Nidera)种子业务(估值在 10 亿美元)出售给先正达,但并未透露财务条款。去年发生的尼德拉财产损失和会计问题可能是中粮集团剥离这一业务的主要动机。此次收购巩固了先正达成为世界种业第三的地位。

并购:不到十亿美元

纽发姆(Nufarm)&阿达玛Adam(先正达)

2017 年 10 月,澳大利亚上市的农业公司纽发姆同意收购中国化工子公司阿达玛和瑞士种子公司先正达的一套欧洲植保产品的专利,以便避免欧盟监管机构审查中国化工收购先正达。纽发姆支付 5.4 亿美元,购买 50 种植保产品生产线。

约翰迪尔(John Deere)&蓝河科技(Blue River Technology)

约翰迪尔公司于 2017 年 9 月达成了一项价值 3.05 亿美元收购蓝河科技的协议。约翰迪尔计划将 60 人的蓝河公司留在加利福尼亚州桑尼维尔,以保持产品的持续创新。

杜邦 & Granular

杜邦于 2017 年 8月 以 3 亿美元的价格收购 Granular,原 Granular公司的 CEO Sid Gorham 继续管理其公司,并负责杜邦的数字农业业务。杜邦将会持续领引领农业科技市场。

爱科(AGCO)&孟山都

在美国司法部有效阻止约翰迪尔计划收购之后,爱科与孟山都附属公司的气候公司达成协议,以约 2 亿美元收购精准农业设备业务。此次收购将增加爱科在种植技术方面的市场,巩固其作为全球农民合作伙伴的地位。

三井物产(Mitsui & Co.)& 孟山都

2017 年 2 月,三井物产以 8700 万美元的价格收购了孟山都公司的 Latitude 杀菌种子处理业务。该业务的协议原本为 1.4 亿美元,但因营运资本调整后,最终以 8700 万美元完成收购。三井物产将在未来几年内将 Latitude 的年收入提高 20% 至 860 万美元。这笔交易表明,三井在本次合并浪潮中有意收购非核心业务。

住友化学(Sumitomo Chemical)& 澳大利亚植物资源公司(Botanical Resources Australia,BRA)

住友化学于 2017 年 11月以 1.33 亿美元的价格收购了 澳大利亚植物资源公司的 82.9% 股份,成为合并子公司。住友化学一直从事除虫菊的生产和销售,并打算利用 BRA 的专业知识来改善其业务。

Itafos & 加阳公司Agrium

2017 年 11 月,加阳公司(Agrium)同意以 1 亿美元的价格将其爱达荷州磷酸盐工厂出售给 Itafos,以解决美国监管机构与钾肥公司合并的监管。此外,Agrium 同意将其俄亥俄州北本德硝酸工厂出售给 Trammo 的一家子公司,其价格尚未透露。这些美国工厂的出售被证明是钾肥公司和商Agrium完成合并的最后一部分。

融资:超过一亿美元

Ginkgo Bioworks

Ginkgo Bioworks 完成 1.54 亿美元融资一年后,2017 年 12 月获得了 2.75 亿美元的 D 轮融资,Ginkgo的估值超过 10 亿美元。这笔资金将用于业务持续增长,Ginkgo Bioworks 许诺在未来一年内业务会扩展到更多的市场。

Indigo Agriculture

Indigo Agriculture(靛蓝农业) 2017 年 12 月初宣布完成 2.03 亿美元的 D 轮融资。这轮融资将支持靛蓝的全球商业业务扩展,以及对植物微生物群体的持续投入以及软件和数据工具的开发。

Plenty

日本的软银愿景基金与室内垂直农业公司 Plenty 正式签约完成 2 亿美元的 B 轮融资。但 Plenty 目前只有两个农场投入运营,这一轮资金将用于支持 Plenty 的全球业务推广。

卖货郎

农村电商平台“卖货郎”与深圳市新产业创业投资有限公司、深圳市纬基投资发展有限公司、前海长城基金管理(深圳)有限公司正式签约完成 A 轮 1.5 亿美元融资。这轮融资将协助初创企业卖货郎抢占正在崛起的中国农村电子商务领域的市场份额。

Uptake

2017 年 11 月,Uptake 宣布完成 1.17 亿美元的 D 轮融资。Uptake 将利用这笔资金将其数据分析产品扩展到新的行业领域。

农民商业网络(FBN)

2017 年 11 月,农民商业网络完成 1.1 亿美元的 D 轮融资。这一轮融资将使 FBN 在扩展作物数字营销和农场分析服务的同时,并增加在加拿大的国际业务。

(数据均源于 Verdant Partners LLC,仅供参考)