科创板即将迎来一家超级重磅IPO。7月2日晚间,世界级农业科技巨头先正达集团的科创板IPO申请已获受理。从资产数据来看,2020年底先正达总资产4724.65亿元,归属于母公司股东的权益(净资产)为1884.31亿元。

目前科创板市值一哥的中芯国际,其净资产则为1008亿,总资产为2022亿。两相对比,前者体量比后者大了一倍还多。

2010年7月,A股上市的农业银行,首发募资685亿元,创出迄今为止A股史上最大金额IPO,此后500亿以上的IPO就是2020年7月上市的芯片巨头中芯国际,募资532亿元。

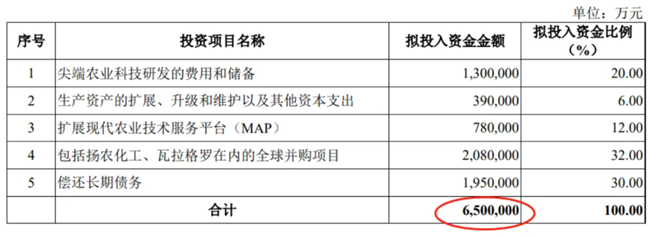

先正达拟募投项目金额高达650亿元,如果最终以此数字募资,将成为2010年农业银行以来A股最大IPO,若是超出这个数字,达到685亿元以上,将创造A股新的IPO纪录。

据了解,先正达将其中的130亿元计划投入尖端农业科技研发的费用和储备,39亿元用于生产资产的扩展、升级和维护以及其他资本支出,78亿元用于扩展现代农业技术服务平台(MAP),208亿元用于包括扬农化工、瓦拉格罗在内的全球并购项目,剩余195亿元用于偿还长期债务。

行使超额配售权之前,先正达本次IPO拟发行27.86亿股,发行后总股本139.31亿股。如果按照拟募投金额650亿元,简单计算,预计IPO后市值将超过3000亿元,有望挑战科创板市值“新一哥“。

而目前科创板市值第一的中芯国际,总市值为4593亿元,第二名金山办公总市值1779亿元。

世界级农业科技巨头:总资产4700亿

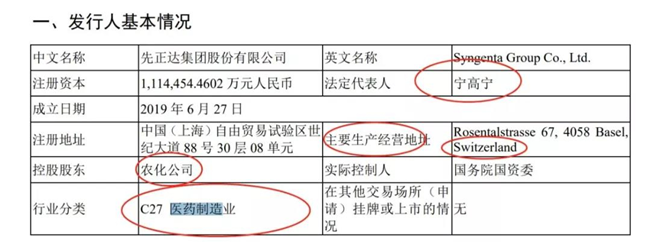

招股书显示,先正达集团于2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成,基于超过250年的传承,是全球领先的农业科技创新企业,主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,并从事现代农业服务。

2020 年先正达集团在全球植保行业排名第一、种子行业排名第三、在数字农业领域处于领先地位;在中国植保行业排名第一、种子行业排名第二、作物营养行业排名第一,是中国现代农业服务行业的领导者。

从资产数据来看,2020年底先正达总资产4724.65亿元,归属于母公司股东的权益(净资产)为1884.31亿元。

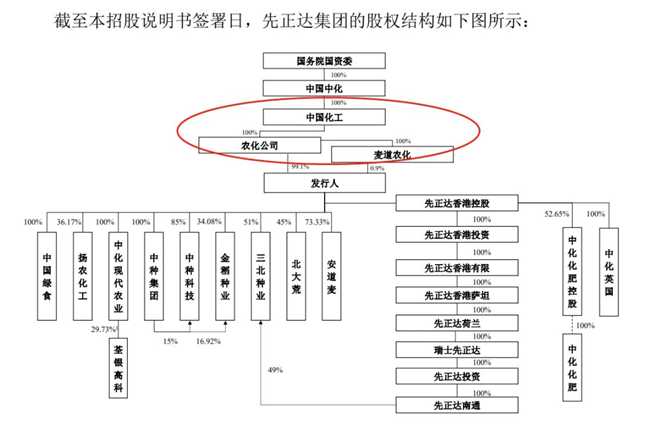

先正达集团实控人是国务院国资委,由今年5月刚刚合并重组成立的中国中化间接控股,中国化工旗下农化公司控股。农化公司直接持有先正达99.1%股份,为控股股东,同时农化公司的全资子公司麦道农化持有0.9%股份。根据此前媒体报道,2017年中国化工完成收购全球第一大农药、第三大种子巨头先正达(Syngenta),以430亿美元的价格创造了中企并购的世界纪录。先正达上市应该是今年5月中国中化揭牌成立以来第一件大事。

2020年营收超1500亿或引入“绿鞋“机制”

先正达在2018年、2019年亏损后,2020年以来先正达营收和利润有了强劲复苏。

2020年,克服了新冠肺炎疫情和宏观经济增速下滑带来的不利影响,先正达全年实现营业收入1519.60亿元,同比增长5.11%;2020年EBITDA(税息折旧及摊销前利润)为260.99亿元,同比增长2.32%;归属于母公司所有者的净利润为44.24亿元,同比扭亏为盈。

今年一季度,先正达实现营业收入428.37亿元,同比增长10.80%;EBITDA为90.43亿元,同比增长13.25%;归属于母公司股东的净利润为37.68亿元,同比增长72.23%。

值得注意的是,先正达申报稿中的行业分类为医药制造业,并非在农林牧渔行业当中,或许是由于主营业务中占大比重的植保农药。

招股书中多次提及在行使超额配售选择权(俗称“绿鞋“),预示着该股IPO或引入绿鞋机制。

超额配售选择权,是指发行人授予主承销商的一项选择权,比如获此授权的主承销商按同一发行价格超额发售不超过包销数额15%的股份,即主承销商按不超过包销数额115%的股份向投资者发售。

来源:北青财经、雪球等