1.种子行业简介

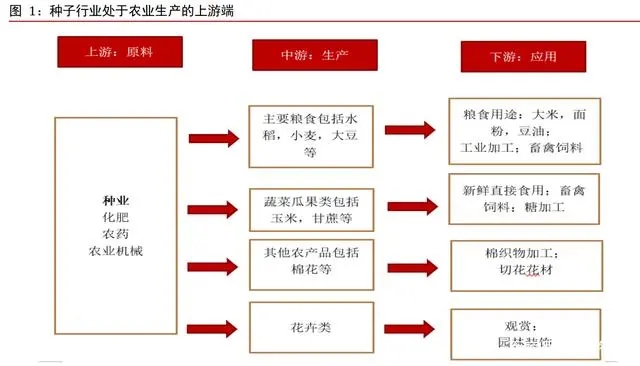

1.1 种子行业处于农业生产的上游

种子行业处于农业生产的上游。农业生产指农作物的生产活动,农作物包括粮、棉、油、 麻、丝、茶、糖、菜、烟、果、药等。农业生产流程一般包括农田基本建设,土壤耕作,播种及栽植,田间管理,收割及农田运输。在上游端,种子被称作是农业的“芯片”,因 此,种子的培育成为上游端最重要的一环。

此外,用于提供营养的肥料和用于防治的农药,以及现代化农业中代替人为劳动力的先进农业机械是上游的其他组成部分。上游的这些农资原料决定了农户生产农作物约4成的成本。以玉米为例子,据农业农村网数据显示,全国2018 年玉米种植的平均种子费用为55.72 元/亩,占据玉米种植总成本的5.33%。上游端其他的化肥费、农药费和机械作业费分别占据种植总成本的 13.16%、1.64% 和 11.22%。中游端涉及了各种农作物的种植和生产。下游方面主要是农产品收割完成的后续应用,主要有食用用途,工业加工,畜禽饲料等。

1.2 我国种业起步较晚

中国种子行业的发展始于建国初期。我国种业起步较晚,一直到新中国成立之后才得以 初步建立并缓慢发展。中国种业发展至今已有 70 余年,其中包括四个发展阶段,分别是自留种时期(1949 年-1957 年),初始育种期(1958 年-1977 年),初始工业化期(1978 年-1999 年)以及初始市场化期(2000 年至今)。

2.我国种业市场规模保持增长,竞争格局相对分散

2.1 种业市场规模保持增长

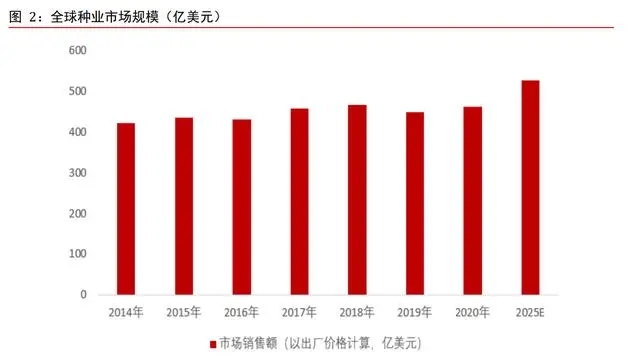

全球种业市场规模保持增长。根据全球农业市场调研公司 Kynetec 统计,全球种业市场规模(以出厂价格计算市场销售额)由 2014 年的 423 亿美元增长至 2020 年 463 亿美元, 年均复合增长率约为 1.5%。预计到 2025 年,全球种业整体市场规模将增长至 527 亿美元,年均复合增速约为 2.6%,增长驱动力主要来自于生物育种渗透率不断上升、杂交作物的推广、消费者对植物蛋白和蔬菜的需求不断上升等。

中国种业市场规模居全球第二,增速快于全球市场。根据全球农业市场调研公司 Kynetec 统计数据,中国种业市场规模(以出厂价格计算市场销售额)由 2014 年的 482 亿元增长至 2020 年 552 亿元,年均复合增长率约为 2.3%。我国种业市场规模已居全球第二, 仅次于美国,2020 年在全球市场占比达到 18.34%。预计到 2025 年,中国种业市场规模将增长至 732 亿元,年均复合增速约为 5.8%,在全球市场占比将提升至 21.37%。我国种业市场规模未来增长的驱动力主要来自生物育种、消费升级拉动高端蔬菜种子需求快速增长等。

2.2 我国种业竞争格局相对分散

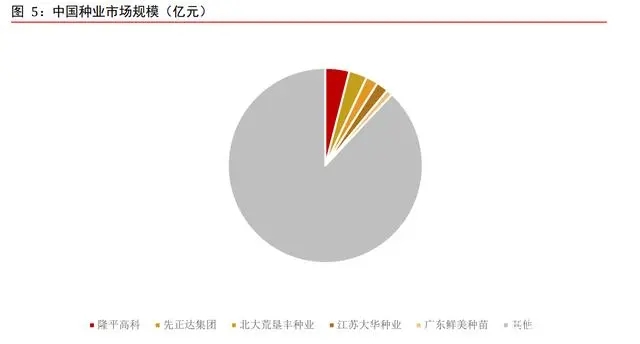

全球种业市场集中度较高。根据全球农业市场调研公司 Kynetec 统计数据,2020 年全球种业市场 CR5 达到 52%,市场份额主要集中在拜耳、科迪华、先正达集团、巴斯夫和 Vilmorin。这几大龙头 2020 年全球市场份额分别约为 20%、17%、7%、4%和 4%。

中国种业市场分散。根据全国农业技术推广服务中心和灼识咨询统计数据,2020 年中国种业市场 CR5 仅为 12%,远远低于全球市场集中度。市场份额靠前的企业主要包括隆平高科、先正达集团、北大荒垦丰种业、江苏大华种业和广东鲜美种苗。这几大龙头 2020 年中国市场份额分别仅为 4%、3%、2%、2%和 1%。

3.种子行业发展驱动力

3.1 多方政策支持

国家政策对种业发展起到关键作用。近年来,国家越发重视粮食安全和种业发展,出台了多项规定促进种质资源库建立,保护新品种知识产权并鼓励种业商业化。1997 年,国务院出台《植物新品种保护条例》,规定完成育种的单位或个人对品种享有排他的独占权, 规定植物新品种的审定由政府部门进行,初步形成了种业研发的知识产权保护。2000 年,《中华人民共和国种子法》出台,开始鼓励单位和个人从事良种选育和开发,并进一步明确保护植物新品种权所有人的合法权益,促进种业发展。2016 年《中华人民共和国种子法》重新修订,对此前规定的种子新品种由政府审定变更为允许符合规定条件的种子企业对其自主研发的主要农作物品种可以自行按照审定办法完成试验,达到审定标准的,品种审定委员会应当颁发审定证书。

我国历年一号文件多次提到支持种业发展。从历年的一号文件内容来看,我国非常重视种业的科研发展。在 2004 年至 2008 年期间,我国农业科研以国家资金支持,院校公益性科研为主,不断提高国家科技投入用于农业科研的比重,并通过持续增加良种补贴来 推广优质种子的应用。自 2009 年起,我国逐渐重视种业龙头企业的发展,在一号文件中 多次提到培育重大农业龙头企业,由院校公益性科研逐步过渡至龙头企业承担农业科研,关注优势新品种育种项目的推进。自 2019 年起,我国一号文件对种业发展的支持开始向建立丰富优质的种质资源库,为种业企业科研提供支持转变。

2021 年密集出台种业相关文件。今年以来,我国加大对种业的支持与保护力度,密集出台相关政策文件。2021 年 2 月,我国发布的一号文件再次强调要打好种业翻身仗,加强种质资源保护开发利用,给予育种研究项目给予长期支持,支持种业龙头建立健全商业化育种体系。2021 年 7 月,农业农村部印发《关于开展保护种业知识产权专项整治行动 的通知》全面推进种业监管,并集中开展种业知识产权保护专项整治行动。2021 年 9 月 印发的《种业振兴行动方案》,是继 1962 年出台《关于加强种子工作的决定》后,国家再次对种业发展做出的重要部署。此次《种业振兴行动方案》提出了要全面加强种质资源保护利用、大力推进种业创新攻关、扶持优势种业企业发展、提升种业基地建设水平、 严厉打击套牌侵权等违法行为五大行动,明确了分物种、分阶段的具体目标与任务,为我国种业的后续发展提供了有力支撑。

3.2 研发能力

研发能力是种业发展的核心驱动力。从全球种业巨头的发展历史来看,核心技术是种业竞争的关键。以原全球种业巨头孟山都为例,孟山都原为农化集团,以农达除草剂为核心产品。1996 年公司推出了抗农达大豆,实现了种子与农化产品捆绑销售,成功踏入农业巨头领域,凭借强大的研发实力产生核心竞争力。早期美国种业同样以院校科研为主,孟山都等强大的农业巨头研发投入超越公共支出是美国种业进入快速发展期的主要驱动因素。因此,我国同样需要重视种子企业的研发实力,充分利用市场导向促进种业发展。

我国种业研发以院校为主,研产分离。我国作为农业大国,农业科研实力不容小觑,但过往繁琐的审定流程导致种子企业缺乏研发动力,以销售为主,而我国的种业研发则以国家出资,院校公益性科研为主,容易产生研产分离的现象,即研发成果与企业生产需求不符合,或研发成果不适合大面积推广。根据《2021 中国农业产业发展报告》显示, 2004 年至 2018 年我国农业基于产出的技术效率指数 OTEI 仅增长 4.80%,其中三大主粮的技术效率指数多为负值。这表明我国过往以院校为核心的种业技术发展存在研产分离的现象,研究产生的技术成果未能得到广泛推广或技术并不能较好的提高生产效率、降低生产成本等。

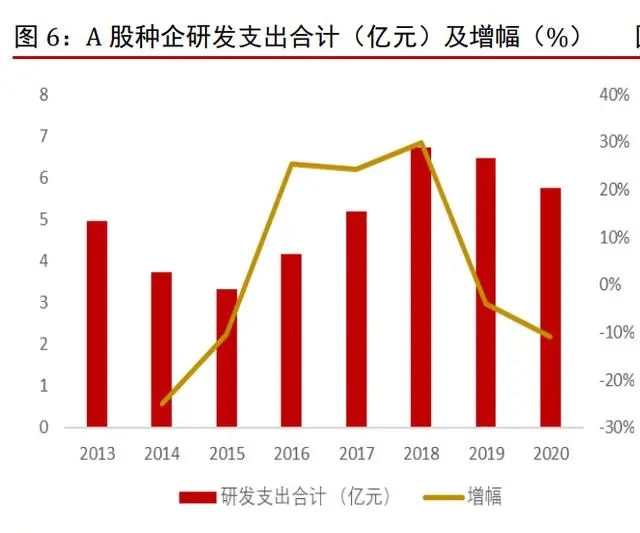

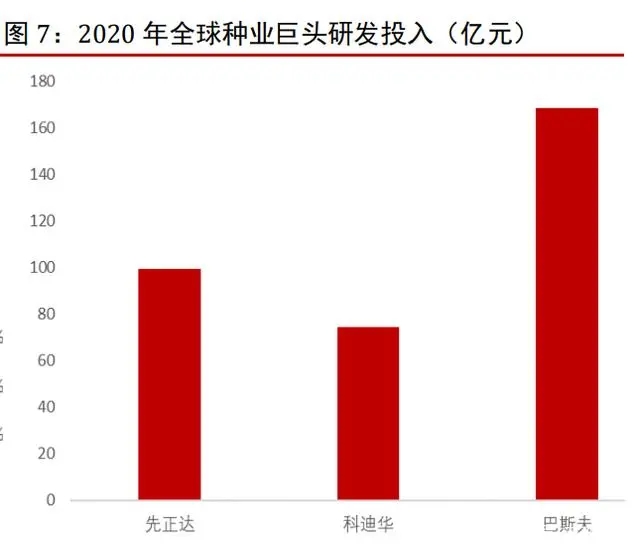

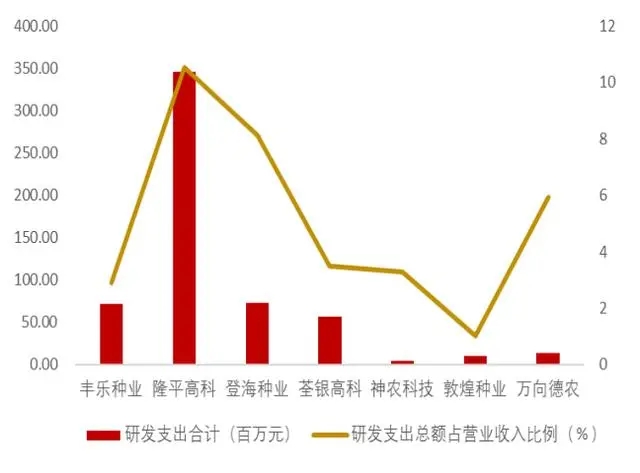

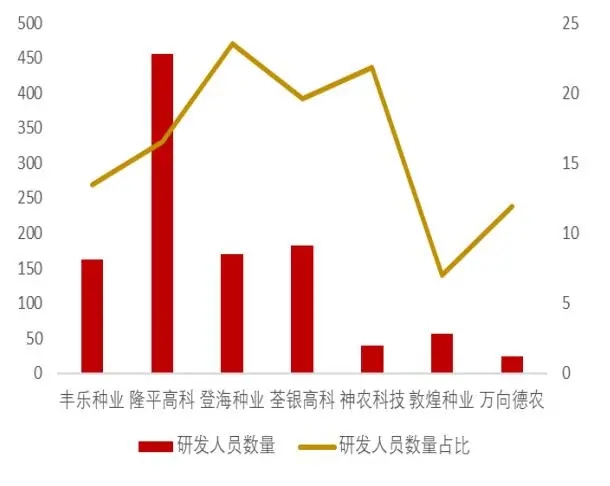

我国的种子企业研发支出较低。在国际种子市场上,世界种业前四大巨头,拜尔、巴斯夫、科迪华和先正达的研发水平和能力都处于行业的顶尖,而我国种子企业的研发支出普遍较低。从研发支出来看,A 股上市公司的研发支出在 2016 年《中华人民共和国种子法》修订审定条例,允许企业自行试验后进入了一轮新的快速增长期,但 2019 年出现下滑趋势。A 股上市公司的研发支出合计最高不超过 7 亿元,远低于巴斯夫、先正达、科迪华等全球种业龙头 2020 年平均超 110 亿元的研发支出。从研发支出占比来看,国内隆平高科的研发投入占比最为突出,达到 10%,其他上市种业公司研发投入占营收比重普遍在 6%以下。根据联合国粮农组织数据,中国在 2019 年的粮食总产量接近 6.64 亿 吨,约为全球粮食总产量的 24.4%,是全球第一粮食生产大国。但是,中国粮食产量与国内种企的育种研发水平严重不匹配。

立法保护产权,放宽审批限制,促进企业提高研发能力。在 2016 年前,我国对植物新品种的知识产权保护力度不足,审定流程较为繁琐严格,导致私企研发动力较弱,企业缺乏核心竞争力。随着我国对知识产权的保护日益完善及种业审定流程逐步放松,我国涌现了一大批种业企业。2016 年《中华人民共和国种子法》修订后规定,只要符合规定的种子企业,对其自主研发的主要农作物品种可以按照审定办法自行完成试验,达到审定标准的,品种审定委员会应当颁发审定证书。该规定颁布后,我国种子企业新品种的审定流程被大大缩短,效率大幅提高,刺激了种子企业的研发积极性。国内种业竞争也因此加剧,导致中小种子企业在缺乏核心技术的情况下更容易被淘汰,倒逼企业提高研发能力。

3.3 并购整合

并购整合是种业的发展趋势。技术进步是提升农业生产效率的主要因素,而并购整合则是推动种业企业研发能力提高的重要驱动因素。在主要种业企业的知识产权保护下,中小种业企业难以突破大型种业企业形成的技术封锁。由于选种育种存在时间长、多轮育种时间不确定等问题,种业企业的研发本身具有投入高、耗时长、成果出产率不高等特点,中小型种业企业缺乏资金和技术,难以形成有效的研发实力。因此并购整合以迅速提升规模,增强研发实力成为未来种业企业的发展趋势。

从世界种业巨头的发展趋势来看,行业集中度不断提高。在 21 世纪初,世界种业初步形成了以杜邦、先锋、拜耳、孟山都、陶氏、巴斯夫六大农化集团为主的竞争格局,自 2015 年开始,行业掀起了并购整合的浪潮,2015 年陶氏化学与杜邦先锋合并成立新公司陶氏杜邦;2016 年中国化工集团成功收购先正达集团;同年拜尔收购孟山都。2019 年陶氏杜邦拆分了农业部门成立科迪华,六大集团整合为四大集团,行业集中度进一步提升。

4.转基因技术有望成为行业未来发展趋势

4.1 转基因育种技术简介

生物育种是培育优良生物的生物学技术。生物育种是利用遗传学、细胞生物学、现代生 物工程技术等方法原理培育生物新品种的过程,体现着当代生物科学研究的最新成果及 其应用。

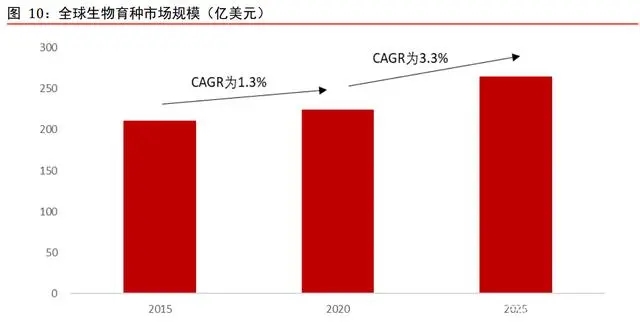

全球生物育种市场规模有望加速增长。根据先正达招股说明书,Kynetec 数据显示,2015- 2020 年,全球生物育种试产规模从 210 亿美元上升至 224 亿美元,CAGR 为 1.3%。由于生物育种在北美和南美的渗透率较高,从而导致市场规模增速放缓。根据 Kynetec,2020 年生物育种在全球种业市场中的占比约为 48.5%。根据先正达招股说明书,预计全球生物育种市场规模在 2025 年将达到 264 亿美元,2020-2025 年复合增长率为 3.3%,预计生物育种在中国的推广应用将成为市场增速上行的原因之一。

转基因技术是现代生物技术的核心,而转基因育种是生物育种的一种。转基因技术是利用现代生物技术,将人们期望的目标基因,经过人工分离、重组后,导入并整合到生物体的基因组中,从而改善生物原有的性状或赋予其新的优良性状。除了转入新的外源基因外,还可以通过转基因技术对生物体基因的加工、敲除、屏蔽等方法改变生物体的遗传特性,获得人们希望得到的性状。运用转基因技术培育高产、优质、多抗、高效的新品种,能够降低农药、肥料投入,对缓解资源约束、保护生态环境、改善产品品质、拓展农业功能等具有重要作用。转基因技术被广泛应用于社会各个领域,常见的有转基因农作物、转基因疫苗、转基因食品等。含有转基因作物成分的食品被称之为转基因食品, 与非转基因食品具有同样的安全性。

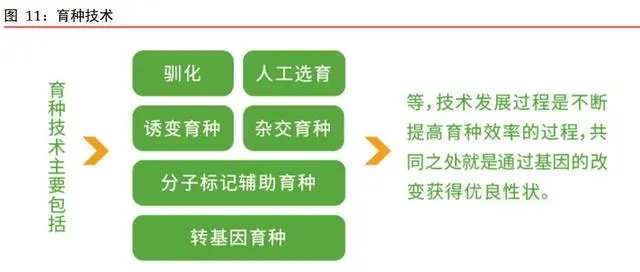

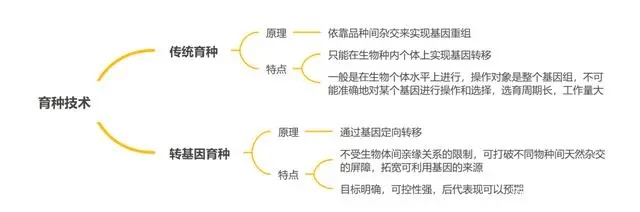

转基因育种和传统育种技术一脉相承。育种技术主要包括驯化、人工育种、诱变育种、杂交育种、分子标记辅助育种、转基因育种等。育种技术不断发展,育种效率不断得以 提升。转基因育种和传统育种技术一脉相承,本质上都是通过改变基因的组成来获得优 良性状。

相对传统育种而言,转基因育种的社会经济效应更显著。作物转基因育种,利 用转基因技术培育作物优良品种,是 20 世纪 80 年代兴起的新的作物育种技术。从技术原理上看,传统育种的原理是品种杂交,转基因育种的原理是基因定向转 移。从技术特点来看,传统育种只能在生物种内个体进行,而转基因育种不受生物体间亲缘关系的限制。同时,传统育种一般作用于生物个体水平,操作对象是整个基因组,选育周期长,工作量大;而转基因育种的目标明确,更利于控制和预测所培育后代的表现情况。除经济效益外,转基因技术还能完成一些传统育种技术暂时无法达到的目的,例如抗虫和抗除草剂的基因。目前,我国大面积应用的转基因作物有抗虫棉花和抗草甘膦除草剂作物。

转基因育种与传统育种相结合,有望推动农业持续快速健康地发展。农业农村 部科技教育司提及,全球转基因技术的研发实践结果显示,结合常规育种技术, 抗虫和抗除草剂等转基因作物能够产生多种优势,包括提高产量、防止减产、减少农药和化肥的使用、提高作物抗虫、耐除草剂、耐盐、抗旱等能力,更好地提高农产品品质并保护生态环境。(报告来源:未来智库)

4.2 转基因作物市场概况

4.2.1 我国转基因作物面积较小

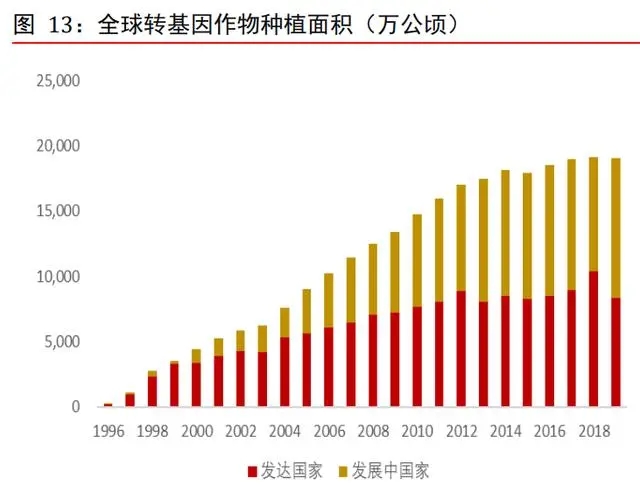

20 世纪末至今,全球转基因作物种植面积整体保持增长趋势,其中发展中国家近年来表现更强。根据 Wind,1996-2019 年,全球转基因作物种植面积从 170 万公顷上升至 19040 万公顷,期间 CAGR 为 22.77%。同期,发展中国家转基因作物种植面积的复合增速为 35.41%,是发达国家转基因作物种植面积复合增速的 1.89 倍。2019 年,发达国家和发展中国家的转基因作物种植面积分别为 8378 万公顷和 10662 万公顷,占比分别为 44%和 56%。从占比分析,1996-2019 年,发达国家转基因作物种植面积占比从 94.12%下滑至 44.00%,发展中国家转基因作物种植面积占比从 5.88%攀升至 56.00%。从国家数量来看, Wind 数据显示,2019 年开展转基因作物种植的国家共有 29 个,其中发达国家 5 个,发展中国家 24 个。

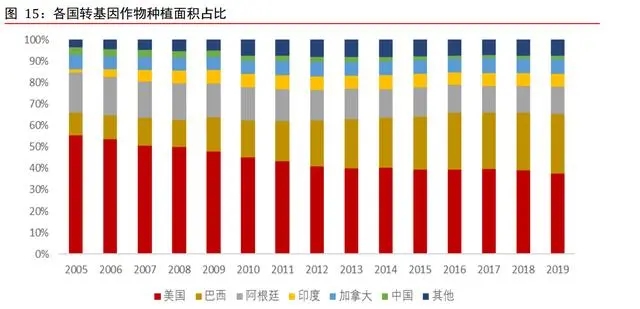

全球转基因作物种植行业集中度较高。纵观全球,美国是全球最大的转基因作物种植国家,虽然近年来美国的转基因作物种植面积占全球比重在逐渐下降,但整体种植面积整体趋势向上。根据 Wind,2019 年美国的转基因作物种植面积为 7150 万公顷,占全球比重为 37.55%。巴西是目前第二大转基因作物种植国,自 2003 年起转基因作物种植面积快速扩张。根据 Wind,2019 年巴西的转基因作物种植面积为 5280 万公顷,占全球比重为 27.73%,仅次于美国。2019 年,转基因作物种植面积全球占比 TOP10 的国家包括美国、巴西、阿根廷、印度、加拿大、中国、巴拉圭、南非、巴基斯坦、玻利维亚,CR3 高 达 77.89%,CR5 超过 90%。

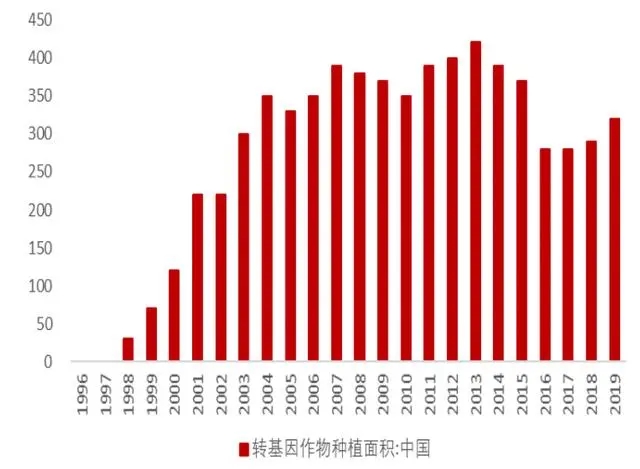

我国转基因作物种植面积较小,占全球比重较低。根据 Wind, 2019 年中国的转基因作物种植面积为 320 万公顷,占全球比重为 1.68%,排全球第八位。1997 年开始的十年间, 我国转基因作物种植面积快速增长,但随着政策收紧后,我国转基因种植发展缓慢。2016 年重提转基因商业化,未见明显成效。可见,我国转基因种植行业成长与国家政策息息相关。2020 年,中央经济工作会议首次强调种子问题,转基因作物种植面积有望迎来新 一轮扩张。

4.2.2 我国转基因作物品种较少

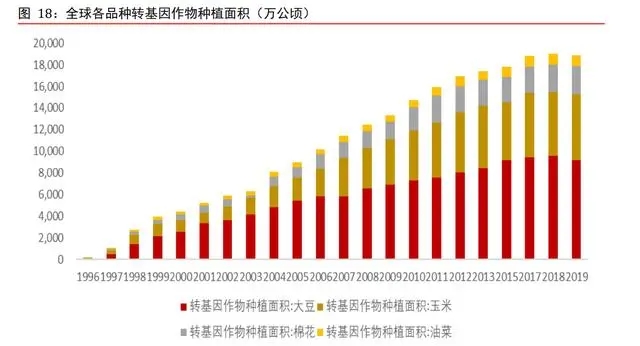

玉米和大豆是全球转基因作物的主要品类。根据 Wind,1996-2019 年,大豆、玉米、棉 花、油菜等转基因作物在全球的种植面积逐渐增加,期间四个品种的复合增速分别为 25.44%、25.99%、16.28%和 22.22%。2019 年,全球大豆、玉米、棉花、油菜的种植面积分别为 9,190 万公顷、6,090 万公顷、2,570 万公顷和 1,010 万公顷;其中大豆和玉米占比分别达到 48%和 32%,是主要的转基因作物品种。

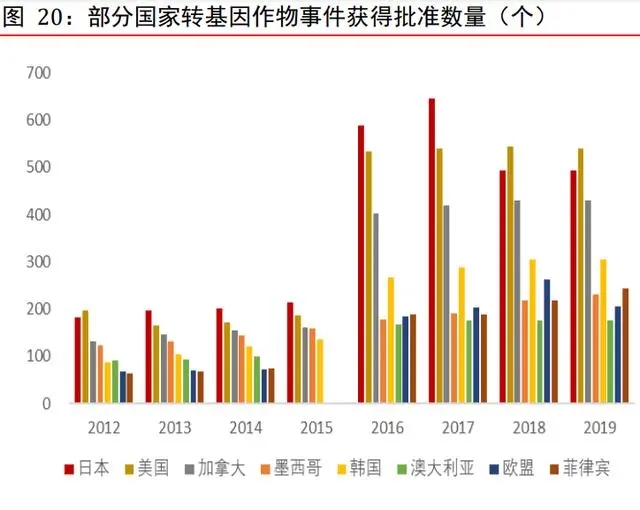

转基因玉米获得批准的数量最多,发达国家的转基因作物事件获得批准数量更多。按品种来看,Wind 数据显示,2006-2019 年,转基因玉米的获批数量都远超棉花、油菜、大豆等品类,2017 年转基因玉米获批数量更是高达 232 个。分国家来看,美国和日本轮流争夺转基因作物事件获得批准数量最多的国家,绝对数量上遥遥领先其他国家。其次, 近年来加拿大的转基因作物事件获得批准数量稳居行业第三。根据 Wind,2019 年,美 国、日本、加拿大的转基因作物事件获得批准数量分别为 539、493 和 429 个。

与国外相比,我国转基因作物品类少。根据前瞻产业研究院,2019 年,美国的转基因作物有玉米、大豆、棉花、油菜、甜菜、木瓜、南瓜、苹果等,加拿大的转基因作物亦包括油菜、大豆、玉米、甜菜、苜蓿、苹果,而中国的转基因作物仅有棉花和木瓜。虽然我国有转基因水稻、转基因玉米、转基因大豆品种获得生物(生产应用)安全证书,但 一直未批准用于商业化生产。

转基因种植大国的转基因平均应用率高。根据前瞻产业研究院,2019 年,美国、巴西、 阿根廷、加拿大、印度的转基因平均应用率分别为 95%、94%、100%、90%、94%,已经是 接近饱和的水平。若有新的转基因作物和性状批准并进行商业化,上述国家的转基因面积将有机会进一步扩大。

4.3 我国转基因商业化进程有望加速

4.3.1 转基因商业化需要安全证书

转基因种子获得安全证书的流程周期较长。根据我国现行种子法规定,转基因种子需要经历安全证书获批和种子审定上市两个阶段,才能正式推出市场。根据前瞻产业研究院, 我国转基因种子安全证书的获批流程分为 5 步,分别为实验研究(1-2 年)、中间试验 (1-2 年)、环境释放(1-2 年)、生产性试验(1-2 年)、申请安全证书(3-5 年)。整个生物安全证书申请获批流程较长,需要 7-13 年。获得生产应用安全证书,是粮食作物国 产转基因品种商业化的第一步。在拿到生物安全证书后,后续还需要通过品种审定、登记审批、申请生产经营许可证,才能商业化应用。其中品种审定尤其重要,相当于商业化应用的放行条。

2019 年末以来,国家连续颁发多个转基因农作物安全证书,为转基因商业化发展奠定基础。目前,我国总共发放了多次农作物的转基因生物安全证书,前四次分别在 1997、1999、 2006 和 2009。自从 2009 年国家颁发了 2 个转基因水稻和 1 个转基因玉米安全证书后, 10 年间我国转基因种子的研发如火如荼地进行,但期间都没有新的转基因农作物品种获批生物安全证书。间隔 10 年后,2020 年至今,国家连续颁发多个转基因粮食作物安全证书,主要是转基因玉米和转基因大豆品种。转基因玉米和转基因大豆的种植面积占全球比重接近八成,我国近两年连续颁发 4 个转基因玉米和 3 个转基因大豆的生物安全证 书,为我国转基因玉米和转基因大豆的商业化打下基础,未来有望加速推进转基因农作 物商业化进程,追赶国际种业市场。

4.3.2 政策加速推动我国转基因商业化进程

近年来,我国转基因行业扶持政策频出,将推动转基因商业化加速前行。2020 年 3 月, 农村农业部发布《2020 年种业市场监管工作方案》,提及要严查非法转基因种子,严格监督种子质量,加强植物新品种权保护。2020 年 12 月,中央经济工作会议、中央农村工作会议强调了解决种子问题的重要性,提出要开展种源“卡脖子”技术攻关,有序推进生物育种产业化应用。2021 年 2 月,一号文件再次出台,明确提出,要尊重科学、严 格监管、有序推进生物育种产业化应用。对于农业转基因的产业化应用,继续本着尊重科学、严格监管、依法依规、确保安全的原则有序推进。

同月,农业农村部官网发布了 《关于鼓励农业转基因生物原始创新和规范生物材料转移转让转育的通知》,提出要进 一步促进和规范农业转基因生物研发应用相关活动。2021 年 7 月,中央全面深化改革委员会第二十次会议召开,审议通过了《种业振兴行动方案》,打好种业翻身仗,加快推进种业振兴。国家频频提及转基因商业化,表明国家对转基因商业化的支持和鼓励,亦体现国家对转基因商业化的信心,推广力度有望加大,推广进程有望进一步加快。

4.4 转基因技术有望成为未来农业发展趋势

转基因玉米商业化符合我国转基因发展路线,优势显著。①玉米在我国主要用于饲料消费和工业消费,食用部分比重较小,处于间接食用和食用之间,商业化推动难度相对较小。②虫害是造成玉米减产的重要因素之一,包括玉米螟、玉米蓟马、草地贪夜蛾等。2019 年和 2020 年草地贪夜蛾入侵我国,形势严峻。因此,利用转基因技术培育抗虫玉米新品种,成为玉米育种的主要途径。2019 年获批的瑞丰 125 转基因玉米,可减少 80% 的杀虫剂用量。③玉米有可能受草甘膦等除草剂影响。温度以及用药方法都有可能使得 草甘膦对玉米造成伤害。而耐除草剂玉米可以提高玉米对除草剂的耐受能力。综上,转基因玉米通过减轻虫害和除草剂伤害,可以提升玉米的单亩产量,同时降低生产成本。

转基因大豆商业化,可以缓解我国大豆市场依赖进口的局面。我国超过八成的大豆都来 自于进口,易受国际因素影响。抗除草剂大豆在全球范围内大规模推广,对非选择性除 草剂有高度耐受性,使用草甘膦除草剂不会影响大豆产量,其他的杂草则会被草甘膦杀 死。我国大豆产量低于美国、巴西等国家的原因,除耕地资源和农业生产方式外,主要 就在于抗除草剂转基因大豆。转基因大豆商业化,可以提高我国大豆的单亩产量,减少 进口的依赖,进一步保障国家粮食安全。

(来源::东莞证券 作者:魏红梅)