管中窥豹,我们通过回顾孟山都1996年以来的美国转基因种业发展历史,正如每一种革命性的创新技术的普及进程中,行业都要经历新兴渗透期、快速发展期与应用成熟期。无论在哪个阶段,技术与产品领先是转基因种业的核心竞争力。孟山都专注研发、持续创新,引领了这场农业革命。

在商业化推广之前,孟山都就已经在转基因研究上花费了大量经费,随着商业模式成熟,孟山都每年会投入营收的10%以上(2009年后均在10亿美元以上)进行转基因种业研究;其次是重视种质资源的研究与探索,优质的种质资源是高产的转基因种子的根基,孟山都在1996年后收购了大量的优质种子公司,积累了全球的种质资源,孟山都将近一半的收入归因为种质资源开发。

转基因性状产品已经发展至多元功能时代,一个产品上可能堆叠了数个抗虫与耐除草剂基因,基于自身优质的种质资源与领先的转基因技术,孟山都在自身产品上堆叠其他公司的优质性状,补充自身产品功能,巩固其领先地位。

变革:转基因时代伊始,孟山都何以脱颖而出?

世纪之交的美国种子行业经历了转基因革命,一批生物技术公司通过抗虫与耐除草剂性状的商业化应用改变了传统的种子行业,其中技术领先且产品力优异的孟山都成为了最大赢家。然而,转基因的商业化变现并非像转基因种子的商业化推广那般顺利,90年代初,急于变现的孟山都管理层将第一代转基因性状使用许可以极低的一次性销售价格出售给了先锋种业。

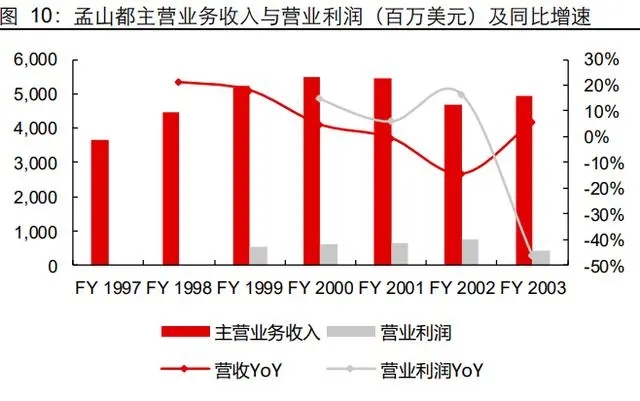

见证了转基因种子的快速与深度推广后,损失了大额潜在利润的孟山都摸索出更好的商业变现模式,一是抽成授权许可模式,从转基因提升的种植效益中提取一定比例的收益;二是直接收购种子公司,掌握宝贵的种质资源。转基因革命并非是一帆风顺,2000年后,随着粮价下滑,以及欧洲对于转基因食品的深度质疑,转基因种业进入了一段黑暗时期。农化企业进入行业,开始对生物技术与种业公司进行兼并重组,孟山都也经历了被并购再被拆分后再次独立上市,最终形成了孟山都、杜邦先锋、先正达、拜耳、陶氏、巴斯夫六大转基因种业巨头。

意外崛起:转基因技术开始大规模应用

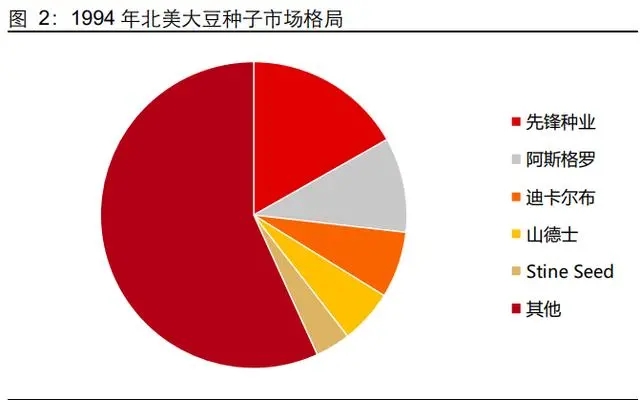

1996年之前,美国种子行业格局已经较为稳定,以先锋种业为代表的头部种企占据了最丰富最优质的种质资源,从而铸成了高行业壁垒。1994年北美玉米与大豆种子行业的CR5水平分别达到了64%与43%,先锋种业在玉米与大豆种子市场都位列市占率第一,在玉米种子市场的市占率达到了45%,迪卡尔布(DEKALB)与阿斯格罗(Asgrow)各占据玉米与大豆种子的第二名。

稳固市场格局背后是这个行业较高的行业壁垒:种质资源。由于作物的自然生长周期,通常需要几年才能收获成果。而此时,行业内既有头部企业也在进行着研发与改进,且通常掌握着比新来者更丰富更优质的种质资源,故而种质资源的壁垒通常是较难通过自身研发跨越的。

20世纪30年代,随着杂交玉米的推广应用以及政府种子分发计划的终止,美国种子行业商业化时代正式开始,但当时缺乏对种子知识产权的保护,私人部门介入的收益率相对低,大部分种质资源的收集与研发由政府与大学等公共部门完成;在20世纪70年代,美国政府立法明确种子知识产权之后,大量私人投资开始进入行业,在研发与知识产权的共同推动之下,种质资源的收集以及育种技术所构成的行业壁垒愈发高深。然而此时,颠覆性的转基因技术正处于爆发前夜。

20世纪70年代,美国化工企业孟山都研发出了被广泛应用的草甘膦除草剂——农达(Roundup),草甘膦除草剂的效果极佳,以至于对农作物也有着极强的杀伤作用。在20世纪80年代,为了更大程度地发挥农达产品的效果与更大规模地推广农达产品的销售,孟山都的生物技术部门致力于研发出与草甘膦使用绑定的作物,即能够具备耐草甘膦除草剂性状的种子。

而这也恰逢转基因技术来到应用推广爆发期,20世纪90年代,孟山都研制完成抗虫(Bt)与耐除草剂(HT)两大性状的转基因应用,并开始在大豆、玉米与棉花等作物上进行商业化推广。1981年,抗虫(Bt)基因就被分离得到。1983年,美国科学家巴尼斯成功将抗虫基因导入烟草,但是性状表达却不如人意,对虫子的杀伤力有限,此后孟山都通过人工合成新的Bt基因,在更换密码子后,通过农杆菌介导法将Bt基因导入矮牵牛花,转入基因在作物上表现出了良好的性状表达。耐除草剂基因的寻求过程则较为艰难,1989年,孟山都的科学家在草甘膦工厂的周围的污沼中寻找到了HT基因,而HT基因难以通过农杆菌介导法导入大豆作物,孟山都转而通过基因枪方法将HT基因导入。1993年,孟山都宣布耐草甘膦除草剂大豆研制成功,这也是日后明星产品——耐农达种子的雏形。(RoundupReady,简称为RR种子)。

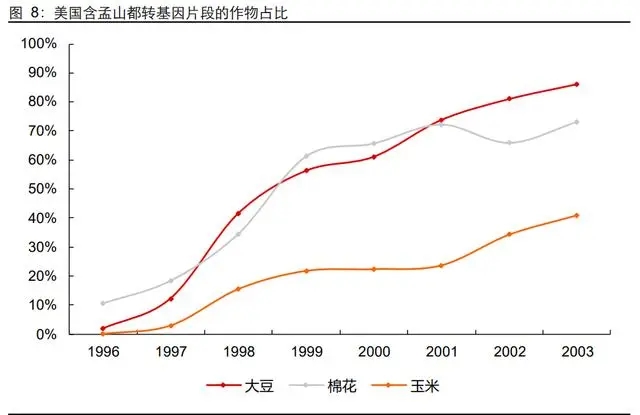

1996年美国放开转基因商业化推广,种子行业无论是在生产方式,还是在商业格局上都迎来了颠覆性的变革。仅仅推广7年后的2003年,美国超过85%、70%与40%的大豆、棉花与玉米种植面积的作物中都含有孟山都的转基因片段。

商业模式:授权许可vs直接销售种子

转基因的商业化变现并非像转基因种子的商业化推广那般顺利,90年代初,急于变现孟山都管理层将第一代转基因性状使用许可以极低的一次性销售价格出售给了先锋种业。见证了转基因种子的快速与深度推广后,损失了大额潜在利润的孟山都开始寻找更好的商业变现模式。

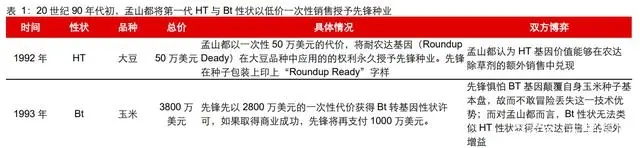

在转基因性状研发初步成功的90年代初,孟山都内部对转基因的商业化价值是存在分歧的。一方面,以生物技术研发人员认为这是一款颠覆传统种业的技术,以当时在美国兴起的微软公司的商业模式为比喻,认为传统种质资源类比于“硬件”,而转基因则类比于“软件”,“软件”的附加值是高于“硬件”的,另一方面,彼时的孟山都作为一家化工企业,内部传统化工势力认为公司之前在生物技术研发的大额投资需要尽快兑现,而孟山都转基因研发的初心即在于推动自身农达除草剂的销售。此时孟山都与种子行业领军企业先锋种业开始谈判,先锋作为老牌的杂交育种企业,认为自身多年积累的种质资源的价值远高于孟山都的基因工程成果,并不愿意付出高价获得孟山都的基因产品。

在1992年的HT性状授权谈判中,孟山都以一次性50万美元的代价,将耐农达转基因性状(即RoundupReady)在大豆种子的应用许可权授予先锋种业,在孟山都看来,HT基因价值能够在农达除草剂的额外销售中兑现。1993年,孟山都与先锋种业达成了Bt性状在玉米应用许可的谈判,先锋惧怕Bt基因颠覆自身玉米种子基本盘,故而不敢冒险丢失这一技术优势;而对孟山都而言,Bt性状只会削弱杀虫剂的使用,无法类似HT性状在农达销售上的额外增益,故而成交价较高。先锋先以2800万美元的一次性代价获得Bt转基因性状许可,如果取得商业成功,先锋将再支付1000万美元。尽管这一价格相对HT性状的售价要高出许多,但是从后来转基因普及的广度与深度来看,先锋以极低的价格获得了转基因性状,使得其在转基因应用初期的种子销售上依然处于第一梯队。而对于孟山都而言,公司失去了巨大的潜在收益。

1993年,在与岱字棉公司在棉花种子的合作中,孟山都探索出了更为合理的授权许可收费模式,即从转基因种子相对传统种子的溢价中提取一定比例抽成作为收入,这一双赢方式也成为了之后孟山都与其他种子公司合作的常见商业模式。棉花作物深受虫害影响,通常每季棉花种植所投入的杀虫剂费用远高于种子费用,故而DeltaPine公司对Bt性状十分重视,认为这将会对棉花种业的价值分配产生很深刻的影响,在1993年与孟山都达成的性状许可协议中,根据之前试验所做的经济性测算,对于轻虫害区域,Bt棉花可以为农民带来超过65美元/英亩的收益,将其中28元/英亩作为转基因种子相对传统种子的加价。在溢价部分中,取接近70%返还给孟山都公司。这是一个双赢的方案,对于孟山都而言,其性状可以通过终端销售持续变现,而对于岱字棉公司而言,其种子端毛利率由50%左右提升至75%。这一方式成为了孟山都与先锋种业之外的种企合作转基因种子销售的主流方式。

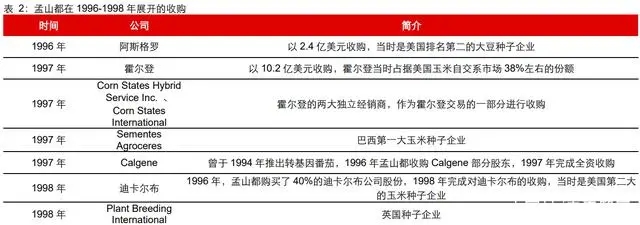

孟山都并不满足于通过合作方式销售自己的性状产品,为了寻求更加丰富与优质的种质资源,以及更为广阔的销售渠道,并最大化自身利益,公司于1996-1998年密集开展了大量的种业领域的收购。21世纪初,孟山都已经成为了仅次于杜邦先锋的全球第二大种子公司。1996年转基因作物推广后大获成功,孟山都不满足于分润这种存在博弈的商业模式,希望通过收购种子公司,直接销售含有自身转基因片段的种子,并且去获得更为丰富与优质的种质资源。与先锋种业的合作并不愉快,孟山都将目标对准了除了先锋种业之外的主流种企。1996-1998年,公司收购了囊括迪卡尔布、阿斯格罗、霍尔登、SementesAgroceres等美国乃至全球的重要种子企业,涵盖了玉米、大豆、棉花、番茄等作物。

而为了达成收入的持续兑现,孟山都花费了大量精力进行知识产权保护。在农民购买耐草甘膦大豆时,被要求签署一份合同,承诺不留种种植,根据合同条款,一旦被发现留种种植,孟山都可以对每英亩罚款800美元,再加上法律费用。公司向农民提供了一个举报电话,如果怀疑邻居留种以种植耐农达种子,可以拨打电话举报。1997-1999年公司收到了1500多条举报电话,并调查了其中的约500条。

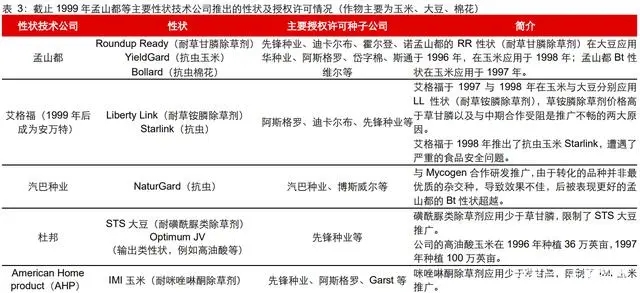

当时并不只是孟山都一家拥有转基因产品,艾格福、Mycogen与杜邦等公司也向市场推广了转基因性状,但由于下游合作受阻、自身性状劣势等等因素,在转基因应用伊始,其他公司的转基因性状商业化推广都远远落后于孟山都。

此外,转基因只是达成耐除草剂性状的途径之一,传统育种也可以育成耐除草剂的作物。1991年AHP商业化推广IMI玉米(耐咪唑啉酮除草剂),1994年杜邦商业化推广STS大豆(耐磺酰脲类除草剂),由于这两类除草剂的应用远低于草甘膦,在孟山都耐草甘膦除草剂作物研制推广后,这两个品种也逐渐淡出。

低谷逢生:政策与粮价双击向下,化工巨头介入行业

在征服美国市场的同时,转基因种子也开始了全球扩张,1996年进入阿根廷后大获成功,并通过非商业渠道流入巴西;但是由于公众对于食品安全的担忧,转基因作物在欧洲的推广并未如想象中顺利。

转基因作物于2003年正式获得在巴西的种植许可,但是转基因作物早于这一时点通过非商业化途径流入了巴西,孟山都在巴西开展了多次并购,分别收购了巴西最大的大豆种子生产商Monsoy(1997年)和最大的玉米种子企业Agroceres(1997年),后者在巴西玉米种子市场的市占率为40%。除此之外,孟山都公还收购了巴西的国有大豆公司Terrazawa(1996年)、巴西玉米种子公司Agroestes(2007年)以及巴西棉花种子公司MDM49%的股份(2009年)等,不断提升其在巴西市场的市场份额及影响力。

欧盟是美国大豆的重要出口地区,90年代孟山都向欧盟各国游说时,就发现欧盟整体对于转基因态度偏向保守,1996年欧盟宣布批准进口耐农达大豆,但是消费者对此表达了反对,1996年恰逢英国“疯牛病”爆发,公众对食品安全高度重视,加上欧洲环保组织的煽风点火,欧洲相关监管机构暂缓了对于转基因食品的申请。1998年,MON810(Bt性状玉米)被批准在欧洲进行商业种植,此后在2003年通过的新监管法之前,欧盟实际上暂停了对转基因生物的新批准。

欧洲对于转基因的抗议声蔓延回了美国国内,1998年后,普斯陶伊事件加深了公众对转基因食品安全性的质疑,随着Calgene转基因番茄与Starlink转基因玉米的禁用,转基因应用在遭遇了低谷期。普斯陶伊事件后,公众对转基因食品的安全性表现出强烈的怀疑。Calgene公司的可食用高胶质含量转基因番茄销售量急剧下跌,开始有连锁超市停止转基因番茄的销售;而安万特公司的Starklink抗虫基因原本只被批准加工使用,但因监管不力也进入了人类食品市场,2000年监管机构检测出知名快餐店TacoBell的食物中含有该玉米成分,且消费者宣称因使用掺杂Starlink玉米的食物而患病,安万特公司因此付出了大额赔偿。2000年,安万特同意撤销Starlink玉米的注册。

竞争:巨头入局,孟山都何以继续保持优势?

杜邦于1997年收购了先锋种业20%的股份,1999年完成收购了剩余的80%。先锋种业是美国当时最大的玉米种企,而杜邦则在1994年通过先锋种业推广非转基因方式培育的耐磺酰脲类除草剂STS大豆,并在此后一直与先锋种业保持同盟关系。

2000年,诺华的作物保护&种子业务与阿斯利康旗下农化业务合并,成为先正达。诺华种业旗下汽巴种业(Ciba-Geigy)曾与Mycogen合作推广NatureGuard抗虫性状。

拜耳收购安万特(前身为艾格福)。安万特拥有Libertylink耐草铵膦性状与Starlink抗虫性状,但由于Starlink性状的食品安全问题而遭遇危机,2002年拜耳以72.5亿欧元价格收购安万特作物科技公司。

陶氏收购了Mycogen种子公司。Mycogen是最早在美国商业化推广转基因抗虫性状的公司,1996年陶氏收购了Mycogen46%的股份,阻止了孟山都对Mycogen,在1998年陶氏完成对Mycogen的收购。2000年,陶氏旗下Mycogen公司收购合并嘉吉种子业务,成为美国第三大玉米种子生产商。

巴斯夫收购了AHP农业业务。AHP与美国氰胺公司于1994年合并后,其农业业务以38亿美元与一部分债务承担的价格在2000年被巴斯夫收购。AHP主业是销售杀虫剂与除草剂,在1991年研发推广了非转基因途径培育的IMI玉米(耐咪唑啉酮除草剂)。

六大巨头整合完成后,兼具技术能力与资金实力,陶氏、拜耳与先正达先后推出自有性状,行业竞争趋向激烈。孟山都通过高研发投入积累种质资源与转基因产品的研发管线,并堆叠竞争对手的性状快速迭代升级自身产品,让自己的产品始终领先于竞争对手,从而获得稳固的行业领先地位。

.jpg)

产品比较:孟山都玉米与大豆性状产品全面领先

2004-2016年间,孟山都主导了玉米性状的产品创新,且在种子销售上反超先锋。以2010年孟山都与陶氏合作的SmartStax转基因性状产品上市为代表,孟山都率先推出了第二代转基因玉米产品,其创新点在于:

更多的性状堆叠,从而能够较为全面地控制地上(鳞翅目昆虫)与地下(鞘翅目昆虫);

多重抗虫模式能够允许更低比例的庇护所,从而能够具备更高的产量潜力。

SS系列目前仍然是孟山都最受欢迎的玉米转基因产品,含有该性状的玉米种子价格高于杜邦与之对标的AMXT(AcreMaxXtreme)产品。

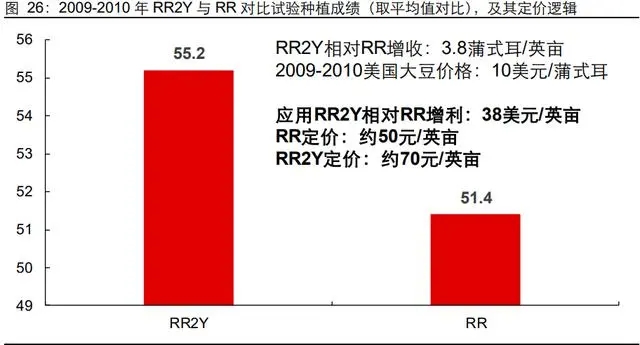

孟山都主导了大豆的转基因性状,且较为顺利地完成了第二代耐草甘膦性状RR2Y对第一代RR替换。第一代耐草甘膦大豆性状(RR)将于2014年后到期,对于大豆这种非杂交种,农民可以进行留种,如果无法更新与推广更优良的性状,农民将会持续留种,那么孟山都将很难在大豆种子性状领域继续获利。杜邦于2010年对第二代耐草甘膦大豆性状RR2Y进行商业化推广,由于RR2Y在产量上的优势,对第一代RR得以较为顺利地推广替代。

RR2Y采用农杆菌介导方式导入耐草甘膦基因,相比于基因枪轰击导入的第一代RR,产量更高。相较于第一代RR,虽然导入的基因片段相同,但是方式不同,第一代RR是通过基因枪方式进行轰击导入,第二代通过农杆菌介导法将基因片段导入到合适位置,从而使得RR2Y能够具备更好的产量。

先正达与陶氏分别于2008年与2010年向孟山都申请获得了RR2Y的使用授权许可,杜邦在OptimumGAT研制失败,堆叠一代RR性状被起孟山都诉而败诉后,于2012年向孟山都达成和解,以17.5亿美元购买RR2Y性状的授权许可以及一系列其他的技术合作。

整合:巨头合六为四,当下境况如何?

2013年后,农产品价格下滑,行业景气度走低,巨头之间互相并购,合六为四。陶氏杜邦率先合并,此后,中国化工以490亿美元收购先正达,拜耳以660亿美元收购孟山都,为了满足拜耳-孟山都收购案的反垄断条件,巴斯夫以59亿欧元收购原拜耳的农业业务。

拜耳对孟山都的收购并未如预想中那样,带来较好的协同效应,恰恰相反,拜耳为孟山都所遗留的草甘膦致癌与麦草畏飘移问题付出了很高的代价。2020年,拜耳宣布将为草甘膦与麦草畏造成的一系列诉讼付出超过100亿美元的赔偿。此外,对草甘膦与麦草畏的质疑也削弱了孟山都产品的竞争力。由于滥用造成草甘膦耐性杂草的增加,在孟山都第三代除草剂体系Xtend中,将麦草畏视作与草甘膦的重要搭配除草剂。

2020年,孟山都的Xtend产品推广有所停滞。面临这些挑战,孟山都推出堆叠更多耐除草剂性状的XtendFlex产品以挽回颓势,然而巨头也掌握了耐受其他除草剂的性状技术,在美国积极进行推广。孟山都依然是转基因行业的龙头,其领先优势显然已有所缩小。

合纵连横:农资与技术的进一步集中

2013年后,全球农产品价格大幅下滑,农化产品需求走弱,全球农业公司效益下滑,2015-2016年,六大巨头合而为四,农资与技术进一步集中。

2015年以来上述六大巨头之间发起了三项大型并购:首先,陶氏和杜邦宣布将通过对等合并的方式成立陶氏杜邦,后将农业板块拆分独立为科迪华;两个月后,中国化工宣布将以490亿美元的对价收购先正达,而这不久前先正达才拒绝孟山都的收购要约;2016年9月孟山都接受拜耳价值660亿美元的收购要约;为了满足收购孟山都需要满足的反垄断要求,拜耳剥离其种子和非选择性除草剂业务,巴斯夫以59亿欧元收购拜耳原有的农业业务。种业行业完成了大洗牌,寡头垄断格局进一步巩固。

孟山都于2018年退市,并入了拜耳公司体内;陶氏化学与杜邦合并后,拆分出农业业务,作为科迪华主体于2019年在美国上市;先正达于2019年从瑞士退市,在中化集团向先正达主体注入安道麦等资产后,成立了先正达集团,并于2021年在中国科创板提交了招股说明书。

面临挑战:饱受争议的草甘膦与随风飘扬的麦草畏

拜耳与孟山都的合并并未如期望那样产生较好的协同效应,与之相反,2018年6月,拜耳完成对孟山都的收购之后,由于草甘膦相关的诉讼案件以及麦草畏的短暂禁用,导致了拜耳付出了大额赔偿,农药销售不利,而与草甘膦、麦草畏配套的Xtend系列转基因性状也推广停滞,拜耳的股价持续下跌。截止2021年12月30日,拜耳市值为430亿欧元,而2018年达成收购时,拜耳市值为910亿欧元,孟山都的收购估值为660亿美元。(报告来源:未来智库)

滥用草甘膦导致了大量杂草对草甘膦除草剂产生抗性,针对种植户对耐受草甘膦以外的除草剂的性状需求,孟山都于2016年推广第三代耐除草剂体系Xtend(草甘膦+麦草畏)。耐草甘膦性状转基因作物的推广导致草甘膦除草剂的大面积与大剂量使用,耐草甘膦除草剂的杂草开始出现并蔓延,这使得农民不得不加大使用其他品类的除草剂,除草剂使用的多元化需要多元化的耐除草剂性状的配套。

2016年,孟山都率先推出第三代除草剂体系,在草甘膦耐性之外添加了麦草畏耐性。2018年,陶氏杜邦推广Enlist,搭配草甘膦、草铵膦与2,4-D除草剂;2019年,拜耳与MSTechnology合作研制并推广LLGT27,搭配草甘膦、草铵膦与HPPD类除草剂(异恶唑草酮);2019年,先正达与拜耳合作研制的MGI大豆获得了向中国进口的许可,并计划于2020年之后在美国推广,MGI除了对草铵膦耐受外还具备耐HPPD类除草剂(异恶唑草酮、甲基磺草酮)的特性。

草甘膦致癌案以及麦草畏因易飘移而被短暂禁用导致孟山都的Xtend产品遭遇了很大的挑战,也给其他公司的除草体系产品带来了机会。

2018年8月,孟山都在一例草甘膦除草剂致癌的案件中败诉,一位学校园丁称自己长期暴露在孟山都的农达产品(草甘膦除草剂)下,认为这是其患非霍奇金淋巴瘤的重要原因,美国联邦法院判处孟山都赔偿2.89亿美元,此后发生了多起的类似案件,均是起诉孟山都的农达产品致癌。

其实关于草甘膦是否致癌是存在争议的,2015年世界卫生组织的癌症机构国际癌症研究机构(IARC)将草甘膦归类为“对人体可能致癌”(2A级),即对动物致癌的证据是明确的,但无明确证据证明对人类致癌,美国环境保护署(EPA)认为该化学品不太可能致癌。在大量案件的压力下,2020年,拜耳宣布将支付超100亿美元,以解决关于其除草剂致癌的诉讼。

此后,孟山都推出了新款具备更多耐除草剂功能的堆叠性状产品XtendFlex13,试图挽回Xtend推广受阻的颓势,但是有关草甘膦与麦草畏的争议事件使得孟山都转基因帝国的根基已然有所动摇。

拜耳并购孟山都之后,并未如预想那样获得更加稳固的行业领先地位,而整合完成的其他三大巨头,都拥有了更为集中的资金与技术资源,先正达或也获得了中国市场的优先准入。

转基因种业的竞争没有随着行业整合而结束,孟山都作为一家企业因被合并而画上的句号,可能只是全球农业下一个时代的开始。

来源丨长江证券(作者:陈佳)、未来智库

编辑丨农财君

联系农财君丨18565265490

新时代 新种业

南方农村报丨农财宝典