2022年4月28日,先正达集团股份有限公司(以下简称先正达)公布2022年第一季度业绩表现。集团第一季度营业收入89亿美元,同比增长26%。第一季度EBITDA为19亿美元,同比增长25%。

作为世界农业科技巨头,先正达由先正达植保、先正达种子、先正达中国和安道麦(000553.SZ)四个业务单元构成。2017年,中国化工集团有限公司(以下简称中国化工)宣布完成对瑞士先正达(Syngenta AG)公司的交割,以430亿美元的价格收购瑞士先正达,创下迄今为止中国企业最大规模海外并购案的纪录。自此,先正达的一部分成了中国国企。目前,先正达集团正在科创板IPO队列中。

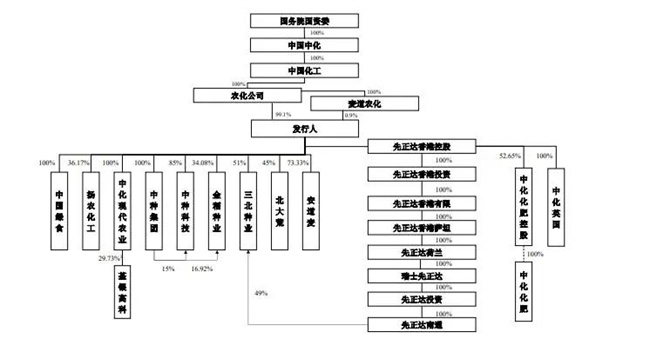

图源:先正达官网

中国作为当之无愧的农业大国,却长期缺席农化行业的竞争。2016年以前,全球农化行业第一梯队呈现“六巨头”格局,被瑞士先正达、孟山都、拜耳、陶氏、杜邦和巴斯夫等6家海外跨国公司稳霸。公开资料显示,“六巨头”占领了全球75%以上的杀虫剂市场,60%以上的种子市场。

直到这场价值430亿美元的收购后,中国开始跻身全球农化第一梯队。

先正达的上市之路:一波三折

2016年,中国化工宣布以430亿美元收购瑞士先正达的100%股权。与此同时,农化市场的格局激烈洗牌,拜耳收购了孟山都,陶氏则和杜邦合体,“六巨头”从此成为了新“四巨头”:巴斯夫、陶氏杜邦、拜耳和中国化工。

2020年1月,中国化工和中国中化集团有限公司(以下简称中化集团)宣布,分别将其下属农化板块划拨入同一家刚刚成立半年的新公司——中化工(上海)农业科技股份有限公司(以下简称中农科技),这也是本次拟赴科创板上市的“先正达”的前身。自此,中农科技成为两家央企农业板块整合的平台公司,拥有中国化工持有的瑞士先正达100%的股份和安道麦74.02%的股份,以及中国化工下属农业板块的主要资产,包括中化化肥、扬农化工、荃银高科三家上市公司股权。

2020年6月,中农科技正式改名为先正达集团。主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,同时从事现代农业服务。业务方面,目前,先正达集团由先正达植保、先正达种子、先正达集团中国和安道麦四个业务单元构成。

图源:先正达官网

2021年7月,先正达集团股份有限公司发布了拟在科创板上市的招股说明书,拟发行不超过27.86亿股新股,计划募资约650亿元。

2021年9月30日,先正达集团股份有限公司因发行上市申请文件中记载的财务资料已过有效期,需要补充提交,被上交所中止其发行上市审核。

2021年10月12日,上海证券交易所恢复先正达集团发行上市审核。先正达集团披露的招股书显示,公司拟申请公开发行不超过27.86亿股,募资650亿元。这意味着其将成为近十年来A股市场最大的IPO。

业内人士认为,经过一系列债务重组、业务协同和整合,先正达集团逐步释放发展潜能,业绩得到明显改善,并将通过上市进一步促进自身增长,全面把握中国现代化农业发展机遇,助力我国农业转型升级。

中国企业最大的海外并购案

作为农业大国,中国的农用种子市场位居全球第二,仅次于美国,但种子贸易却仅位于20名开外。有业内人士评价,彼时中国种业无论是研发、生产还是营销,与国际巨头相比至少落后了25年。

2016年“一号文件”提出,“要统筹利用国际国内两个市场、两种资源,提升我国农业竞争力,赢得参与国际市场竞争的主动权”。

收购先正达,对于中国农业来说,正是“走出去”和“拿进来”的绝佳机会,业界人士普遍以为,这一收购对中国“具有战略意义”。

不过,中国化工并非传统的农业企业,在农化领域的市场地位并不突出,因此对于中国化工伸出的“橄榄枝”,也同样被拒。直到2015年8月10日,一切才峰回路转,中国化工向先正达发来两份收购方案,正式启动收购。

经过几轮回合的讨价还价之后,收购总价变成约430亿美元,外加收购后还给予先正达股东每股5瑞郎的额外股利。2016年2月2日,双方在苏黎世签署了收购协议。

2017年6月14日,先正达与中国化工完成股权交割,中国化工获得其95.9%的股份,成为当时中国企业最大规模的海外收购案。

收购完成后,中国化工进行了一系列的资产重组与整合,2019年6月27日在上海自贸区注册成立新的先正达(即现在拟上市的这家)。

先正达股权结构 图源招股书

根据先正达的招股说明书,这家新的先正达由中国化工100%控股,已经变成了地道的中国企业而且是国有企业。

根据相关统计数据,2020 年先正达在全球植物保护产品市场中排名第一;在全球种子行业市场占有率排名第三,仅次于拜耳、科迪华。在中国种业市场,先正达的占有率排名第二,仅次于隆平高科;植保产品和作物营养产品则皆排名第一。

2020年,先正达实现了首次扭亏为盈,实现归母净利润44亿元。2021年一季度的中国板块的营业收入达105亿元,同比增长了37.8%。

“中国将迎来真正具有世界一流水平的农业巨头,先正达集团成功上市后将有望刷新科创板上市融资纪录,也有望成为近10年来A股最大的IPO。”业内人士普遍认为,作为一家立足中国、全球运营的农业科技企业巨头,先正达集团上市后将有利于促进先进技术优势的落地转化,助力中国农业科技发展。

为什么是科创板?

作为全球最大的农化集团,先正达为何选择在科创板上市,科创属性成色如何?这是投资者颇为关心的话题。

业内人士分析认为,先正达拥有稀缺的商业化科研体系和全球化渠道资源,其科技属性比较明显。一方面,先正达拥有丰富的、全球领先的原创性、引领性和前沿性的新技术和新产品。比如,植保板块过去40年开发新品种超过60种,均处于全球领先地位。在尖端种业方面,先正达更是拥有全球领先的育种技术,并已在全球范围内得到广泛应用。

招股书显示,先正达2018年、2019年和2020年度研发总投入分别为92.91亿元、95.34亿元和99.44亿元,占营业收入的比例分别为6.65%,6.59%和6.54%。从2018年到2020年,公司研发人员占当年员工总数的比例分别为15.72%、15.98%和16.44%。

此外,截至2020年,公司拥有创新生物科技相关的专利近10000项,占公司拥有总专利近90%。其中,高端创制农药超过8000项,种子超过1700项。这些专利不仅成为公司主营业务核心竞争力的来源,也为未来新产品的投放和主营业务收入增长奠定了坚实基础。

生物农业技术的创新发展有利于推进我国农业科技转型升级。先正达已成为全球农业板块的领先者,只有少数企业才具备同等规模的创新能力。公司持续围绕新型有效成分及生物技术性状进行研发、生产与商业化,在全球100多个国家和地区累计完成了数千次的产品注册登记,为高质量业务增长奠定基础。公司拥有超过7000名研发人员,每年投入近百亿元用于新产品研发,取得了诸多突破性成果,积极应用基因编辑、生物技术、高通量筛选、大数据和人工智能等前沿技术,提升研发效率。同时,先正达集团还具备全球商业化能力,面对高度复杂监管环境,可以将研发成果迅速推向100多个国家和地区的市场。

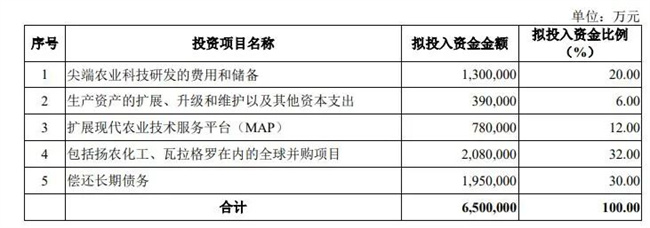

先正达募资用途 图源招股书

招股书显示,先正达此次募集资金将主要用于尖端农业科技研发、扩大生产和业务、支付进行中的重大并购项目等。

业内人士认为,目前A股市场的农业公司均聚焦于中国市场,若先正达成功登陆科创板,A股市场将拥有一家全球化布局、国际化发展的农业科技创新企业,将吸引更广泛且多样化的投资者关注中国农业企业。

来源丨中国小康网综合证券日报、和讯网、澎湃新闻、先正达集团招股书