日前,大北农收购九鼎科技案一审败诉,法院限大北农自判决生效后十日内向杨林支付第二期股权转让款3.96亿元及逾期付款违约金,并驳回全部反诉请求。

目前来看,大北农大举扩张版图的并购似乎并未达到理想效果。大北农相关人士透露,“公司正积极采取措施,进行上诉准备工作,将依法积极处理并保障自身的合法权利,维护公司及股东利益。”

大北农“赔了夫人又折兵”

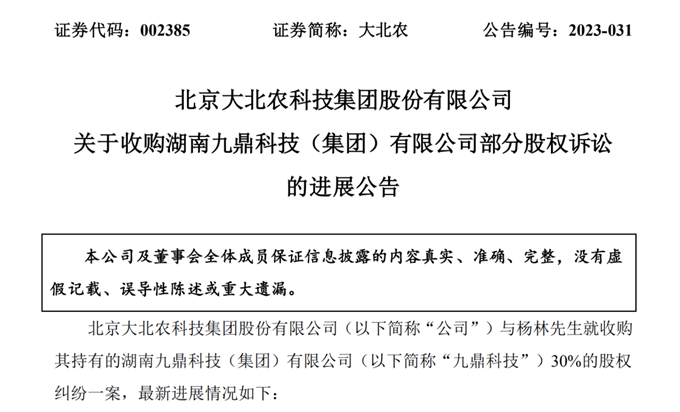

曾大举攻城掠地的大北农陷入了窘境。4月10日晚间,大北农公告,针对其收购九鼎科技一案,公司于2023年4月10日收到湖南省岳阳市中级人民法院(2022)湘06民初70号《民事判决书》。判决结果如下:

1、限公司自判决生效后十日内向杨林支付第二期股权转让款3.96亿元及逾期付款违约金(以3.96亿元为基数按每日0.5‰的标准自2022年7月2日计算至上述股权转让款支付之日止)。

2、限公司于判决生效后十日内向杨林支付律师代理费419.76万元。

3、驳回公司的全部反诉请求。

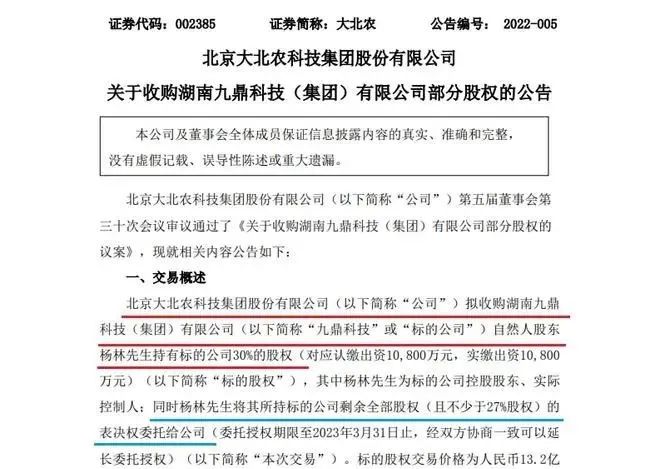

回溯时间线来看,去年上半年,大北农13.2亿元收购九鼎科技30%的股权,彼时外界普遍质疑存在“高溢价”收购、分步收购以逃避监管审核,或存在利益输送嫌疑。而大北农则回应称,九鼎科技在湖南饲料业务占有巨大优势,公司收购九鼎科技后有望在西南地区成为饲料龙头企业,同时可以利用规模效应,降本增效。

2022年,大北农拟出资13.2亿接手九鼎30%股权

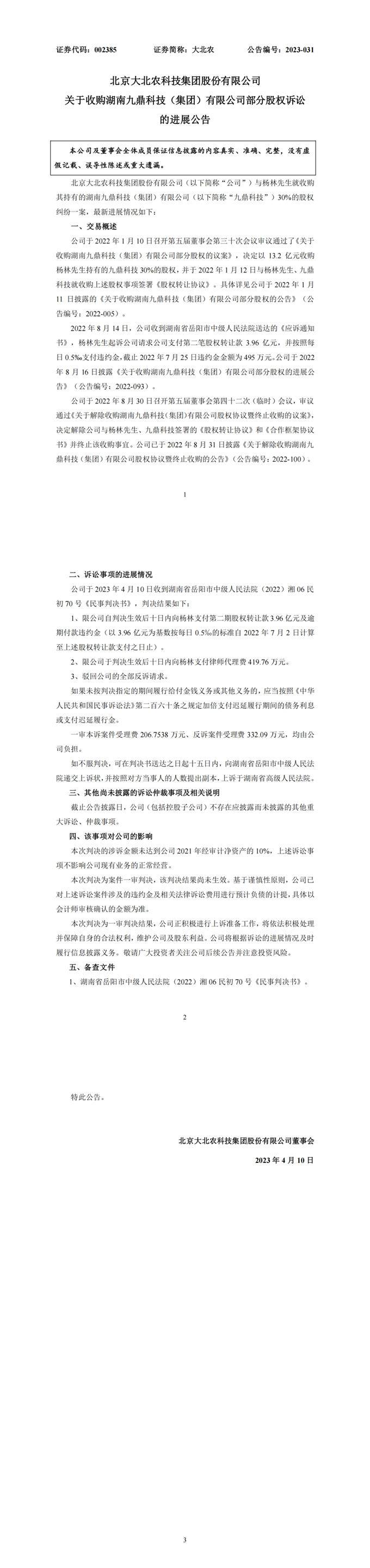

到了去年8月14日,大北农收到湖南省岳阳市中级人民法院送达的《应诉通知书》,湖南九鼎科技实际控制人杨林起诉大北农,要求公司支付第二笔股权转让款3.96亿元,并按照每日0.5‰支付违约金,截至2022年7月25日违约金金额为495万元。

大北农将分3步实现对九鼎100%控股

当时,投资者对此也表示出质疑,对于为何审计工作未完成就先期支付巨额款项,是否存在利益输送,后续收购能否完成,若交易失败款项能否追回等均发出了质疑。“绝对不存在利益输送问题,而且我们会积极通过法律手段进行权益维护,同时会考虑进行反诉,如果此项交易最后失败,会积极追回款项。”公司向投资者给出了这样的答复。

但仅仅半年时间,大北农就面临打脸,一审败诉,先期款项可能无法追回,还会面临大额违约金和诉讼费,可谓是“赔了夫人又折兵。”不过,有律师向记者透露,“所有的案件,对于民事案件来说,不管是商事还是非商事的,判决不服的一方均可以上诉,上诉的话二审结果有三种情况。第一是维持,第二是发还,第三是改判,三种可能性都是有的,法院要根据每个案件的事实和证据来综合考量,最后结果相对于一审结果也是可能会有反转的。”

并购扩张需更谨慎

作为农牧企业里出了名的并购王,大北农连续两场并购均陷入法律纠纷,大北农的并购计划是否需要更谨慎?

查询过往大北农收购案例发现,大北农试图通过“预定式收购”铺摊子。去年以来,大北农连续公布了多起资产收购、对外投资事项,收购九鼎科技即为其中之一。“‘预定式收购’往往是顺周期的,行业景气度高、宏观环境好的时候可以铺摊子,(而)周期一旦反转标的资产即成为负担。其他不论,就说在去年以来饲料原材料价格大幅上涨的背景下,大北农此单并购即便成功,效果恐怕也不会好。”有业内人士指出。

预定式收购一般是先敲定框架协议,支付首期款之后再入场尽调。从过往的案例来看,因为并购方心态着急,这样的流程放大了交易的不确定性。收购方原定的打算是付好订金后可以加速入场尽调,减少并购时间,但在没有掌握标的资产经营质量的情况下就先支付巨款,即便合同中有约定退款的条例,一旦发现踩雷想终止收购,扯皮就在所难免,更别提后续的商誉减值风险。

以收购九鼎科技一案为例,大北农反悔的直接原因,正是入场尽调后才发现,九鼎科技2020年和2021年净利润及净资产与其提供的未审数据差异较大。

从审慎原则出发,“预定式收购”不应是上市公司的常态选择。但实际上,为体现诚意或其他目的的“未尽调先打款”的操作并不少见。“在此类交易中,要想平衡好风险和收益,上市公司最好还是少一些激进和冒险,对收购方和目标公司的生产、技术和市场类型特征等进行综合的细致考察之后才做决定。”有业内分析人士指出。

值得一提的是,收购九鼎科技13.2个亿,向正邦预付款5个亿,接下来如果败诉还得给钱,公司去年忙活一年才赚几千万。大北农2022年业绩预告显示,预计2022年归属于上市公司股东的净利润为4000万元-6000万元,扣非后则为6000万元-8000万元。

附大北农公告原文:

来源丨公司披露公告、财联社

编辑丨农财君

联系农财君丨18565265490

新时代 新种业

南方农村报丨农财宝典