2022年全球十强种企最新阵列

智种网NOVOSEED 2023-04-30

编辑 | 新锐恒丰研究院

来源 | 各大公司年报等

对于农户来说,在早期选择适宜的种子对于农户来说很重要,在早期选择适宜的种子对产量和农户收入而言极为关键 。

种子产业链可分为“育种 —制种 —销售 ”三大环节 ,其中 ,育种是种子产业的核心,主要基于种质资源库和性状组合,培育出具有不同产量成熟期的新型品种。

1)国际种业市场发展概况

现代种业始于 19 世纪,兴盛于 20 世纪中叶,主要历经了从政府主导时期到全球化时期的不同发展阶段。而生物科技的引入改变了传统种子产业,自1990 年以来,美国的玉米和大豆单产提高了 45% 至 50%,生物育种种子从无人问津,到 2021 年超过 220 亿美元的全球市场规模,已占据了世界整体种子市场规模的约 50%。

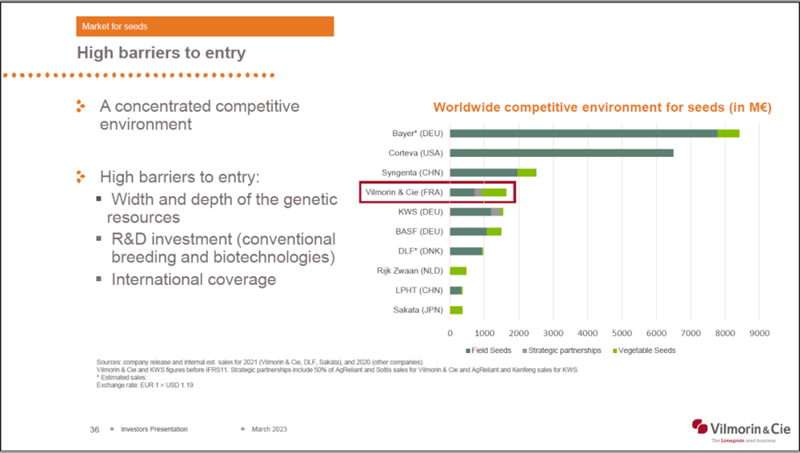

来源:Vilmorin investor presentation 2023 March

育种方面,开发新品种的成本十分昂贵,育种公司将在每个新品种上获得知识产权(即植物新品种权),并向使用者收取特许权使用费。因此,专利保护机制保护了生物科技公司的知识产权,也促进了公司在生物种子技术方面的不断研发和创新,并使得具有领先研发实力的种业集团建立极高的竞争壁垒。

来源:Vilmorin investor presentation 2023 March

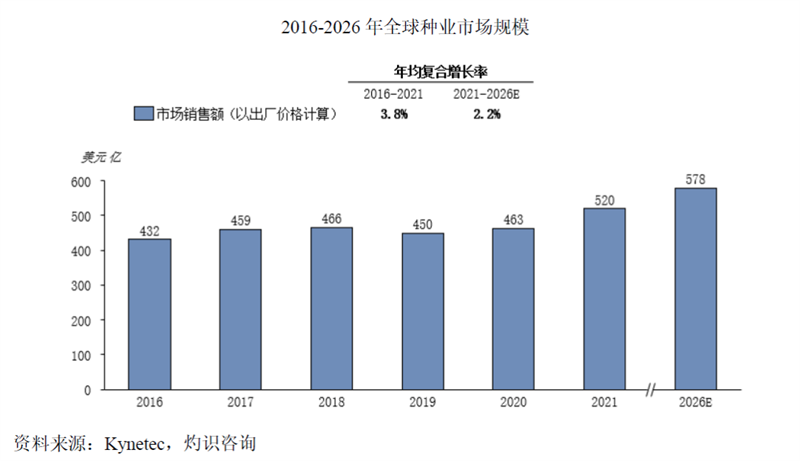

根据 Kynetec 统计数据,全球种业的市场规模由 2016 年的 432 亿美元增长至 2021 年 520 亿美元,年均复合增长率为 3.8%,预计 2026 年整体市场规模将增至 578 亿美元,年均复合增长率为 2.2%,主要由于未来生物育种的种子市场渗透率将不断提高,种子技术含量的提高,人们对于植物蛋白质和蔬菜的需求不断增加,以及杂交小麦的推广。

来源:先正达招股说明书(上会稿)

全球生物育种的市场规模由 2016 年的 200 亿美元增长至 2021 年的 221亿美元,年均复合增长率为 2.1%,生物育种在北美和南美的渗透率较高,市场规模增速相对平稳。2021 年,生物育种在全球种业市场中的占比约为42.6%。其中,玉米和大豆是最重要的生物育种种子产品,合计占比超过80.2%;预计 2026 年生物育种市场规模将达 268 亿美元,年均复合增长率为3.9%,生物育种在中国的推广应用预计将成为市场增速的原因之一。

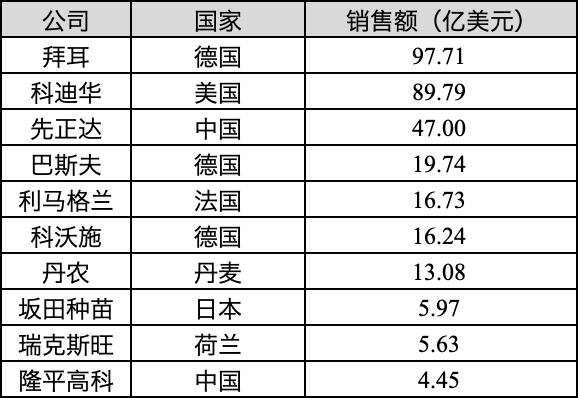

2)全球十强种企最新阵列

大疫三年是所有人都想不到的,世界格局在不知不觉、又在每天感受中惊天变异,全球种业正在全面复苏,还是增长后劲不足,用数据说话,三年过去,他们又有了什么新动向,聚焦于哪些行业热点?

Top1:拜耳集团

2022年种子业务销售额:97.71亿美元

最新动向:2022年作物科学事业部种业板块随着市场份额的增加,玉米种子与性状业务的销售额增长了8.8%;大豆种子与性状业务的销售额与上一年持平。

未来展望:拜耳在上市和开发创新方面也取得了重大进展。作物科学事业部推进了旨在更有效地保护收成并减少对环境影响的新产品上市。在生物学领域,该事业部将其研究方法转变为开放式创新模式,例如,该事业部与位于波士顿的生物技术公司Ginkgo Bioworks和西班牙生物公司Kimitec进行了战略合作。

在谈到公司的可持续发展目标时,保曼解释到:“在2022年,我们再次成功减少了公司的温室气体排放量,同时实现了业务的强劲增长。”他指出,公司的努力正获得越来越多的认可,MSCI已将拜耳的环境、社会和公司治理(ESG)评级由“BB”提升到“A”。他提到,拜耳在实现其宏大的社会责任目标方面也正取得良好进展。到2030年,公司的目标是每年支持中低收入国家 的 1 亿小农户为自己和他人提供生计,每年为中低收入国家的1亿女性提供现代避孕产品,每年帮助欠发达地区的1亿民众赋能健康每一天。

Top2:科迪华

2022年种子业务销售额:89.79亿美元

最新动向:2022年种子业务销售额为89.79亿美元,比2021年的84亿美元增长7%。销售额增加有+9%来自价格的上涨,-2%是受不利汇率影响。种子价格上涨是公司全球价格策略的实施结果,在北美和拉美两个大区,玉米种子和大豆种子分别上涨了9%和11%。拉美区玉米种子和北美大豆种子的销量增加,但北美玉米种植面积减少和北美油菜(canola)种子供应量不足影响了销售量。2022年种子营运 EBITDA为16.84亿美元,同比上年增长10%。

未来展望:2023年农业前景依然会十分强劲,由于本期年末库存继续面临压力,粮食和油籽的需求将创下纪录。大宗商品价格高于历史平均水平,农民的资产负债和收入水平保持健康,这将会使农民优先考虑技术型产品来实现收益的最大化。公司预计在美国的作物种植面积将会增加,同时也会继续监测世界各地的天气状况动态。

2023年,科迪华预计净销售额在181亿美元至184亿美元之间,中间点增长5%。EBITDA值预计在34亿美元至36亿美元之间,中间点增长9%。每股收益(EPS)预计将在2.70美元至2.90美元之间,中间点增长5%,这反映了更高的收益和更低的平均股票数量,部分抵消了预计更高的有效税率和利息支出。该展望不包括之前宣布的对生物制剂公司的收购,这些收购预计将在2023年上半年完成。

Top3:先正达

2022年种子业务销售额:47亿美元

最新动向:先正达种子板块在2022年实现营业收入同比增长14%,达47亿美元。其中欧洲、非洲和中东地区的大田作物营业收入增长 12%;北美地区增长 13%;亚太地区 (除中国)增长 19%;中国增长 23%。拉美地区的营业收入增长 27%,这得益于该地区稳健的定价和强劲的玉米种植。蔬菜种子营业收入增长 1%。花卉业务营业收入减少 13%。

2022 年,蔬菜种子业务推出了 IDEAL 甜瓜,该获奖哈密瓜拥有收获指示性状,瓜皮的颜色会在其应收获、运输和食用时改变颜色。该性状有助于减少食物浪费,从而提高水果的可持续性。

Top4:巴斯夫

2022年种子业务销售额:19.74亿美元

最新动向:农业解决方案Agricultural solutions是巴斯夫的一个事业部,2022年巴斯夫继续加强其农业业务的市场地位,除杀菌剂、杀虫剂、除草剂、生物农药外,还提供种子性状、数字化农业技术服务。农业解决方案事业部的战略是依靠创新产品,提供技术服务,通过购并优质资产扩大产品线来驱动业务持续发展。2022年巴斯夫农业解决方案销售额为102.8亿欧元,同比增加21.18亿欧元,增幅为25.6%。产品涨价对销售额增长贡献最大(+12.4%),其次是汇率影响(+8.4%),销售量增长的贡献为5.7%,产品剥离对销售额贡献为-0.9%。2022年,巴斯夫农业解决方案不计特殊项目EBIT为12.21亿欧元,同比增长70.5%,EBITDA利润率为18.7%,同比2021年增长12.6%,农业解决方案事业部总资产达170.7亿欧元,同比2021年增长11.5%

未来展望:2022年,巴斯夫继续推进数字化技术在各个业务部门的应用,农业解决方案业务单元已经开展了数字化技术在农业上推广应用。公司认为,利用这项新兴技术,能抓到更多市场机会,更方便地服务客户,增强公司竞争力。巴斯夫将产品和数字化技术服务相结合,创造一个新业务模式,并在农业领域的客户身上已显现出这种模式的价值。

Top5:利马格兰

2021-2022年销售额:16.73亿美元

最新动向:利马格兰在2022年实现营业收入同比增长7.5%,达16.7亿美元。其中欧洲业务增长3.0%;美洲业务增长12.9%;非洲/中东业务增长13.9%。其中蔬菜种子业务增长2.6%,达7.186亿欧元;大田种子业务增长14%,达8.164欧元。

Top6:科沃施

2021-2022年种子业务销售额:16.24亿美元

最新动态:科沃施在2022年实现营业收入同比增长17.5%,达15.395亿美元。KWS集中发力巴西玉米种子市场,取得了比较好的业绩,巴西市场同比收入增长70%。预计2026-2027年KWS在巴西市场份额还将大幅度增长。玉米种子业务未来在乌克兰市场将获得比较好的发展,建立育种基地。2022-2023年经营年度半年情况显示KWS强劲的玉米业务在巴西板块业绩增长以及谷物和甜菜种子业务增长。其中甜菜种子业务增长12.2%,达5.88亿欧元;玉米种子业务增长20.8%,达9.35亿欧元。

未来展望:玉米部门的净销售额大幅增长至 2.909 亿欧元 (200.7) 百万欧元。特别是在巴西,销售价格的上涨和 KWS 品种组合的高性能导致玉米种子业务的显着扩张。由于该部门直到第三季度(1 月至 3 月)才在欧洲和北美地区产生其年度净销售额的主要部分,因此按照审查期间的惯例,该部门的收益为负,总计为 –70.1 欧元(–66.4) 万。该部门收益的下降主要是由于成本增加和不利的汇率影响(阿根廷)。

甜菜部门的净销售额今年上半年大幅上涨至 9380 万欧元(6099 万欧元)。增长主要归因于几个欧洲市场的种子交付较早。由于季节性原因,上半年甜菜种子收入较低;该板块的主要净销售额要到第三季度(1-3 月)的春播季节才会产生。该部门上半年的收入一如既往地为负,但同比显着增加至 –36.1 (–45.2) 百万欧元。该部门的收入考虑了监管框架变化导致存货销毁的中等个位数的负面影响。

占今年上半年年度净销售额主要份额的谷物部门的净销售额大幅增长 19% 至 2.078 亿欧元(1.749 亿欧元),这主要是由于油菜、黑麦和小麦种子。谷物部门在其未来前景广阔的作物和有机种子领域也实现了高增长率。鉴于净销售额的强劲增长和产品组合的改善,该部门的收入实现了超比例增长,达到 7,755 (6,23) 万欧元。

蔬菜部门今年上半年的净销售额大幅增长至 2870 万欧元(2190 万欧元),这主要是由于美国和中国对菠菜种子的需求强劲。由于业务过程以及作为公司收购一部分的购买价格分配的较低影响,该部门的收入增加至 –3.8 (–106) 百万欧元。该部门的收入考虑了计划增加的研发支出 68(430 万)欧元,主要用于建立新型蔬菜育种计划。

Top7:丹农

2021-2022年销售额:13.08亿美元

最新动态:“DLF 以前没有经历过更强的结果。当我们取得如此出色的成绩时,很难在其他业务领域中脱颖而出。然而,我们的北美业务部门基于良好的老式商业敏锐度取得了非常好的结果。市场被正确解读,我们成功地几乎最佳地利用了市场和价格动态。结果是以历史高位成交。

我对澳大利亚和南美洲为缩小业务规模和降低业务复杂性所做的努力感到更加满意。它得到了回报,我们在 2021/22 财年在这些地区取得了非常好的表现。

我们极大地受益于我们的区域市场准入、产品组合和供应链,这是 30 年战略发展的结果。四大洲的完整价值链使得避免最严重的供应链中断成为可能。由于收成欠佳,2021/22 赛季北美出现短缺,我们从欧洲到北美的出口创下历史新高。从来没有这么多美国人从 DLF 购买过这么多丹麦生产的种子。

展望 2022/23 财年,我们对预测采取审慎态度。种子市场总体健康。我们的担忧与我们无法控制的宏观发展有关。商品、能源和资本市场的波动影响着集团。虽然食品是一个基础行业,并不像我们的专业草坪业务那样真正循环,但成本压力在整个分销链中都很突出,我们需要将这种成本增加传递给链条。

Top8:坂田

2022年预计销售额:6.0亿美元

最新动态:2022年预计销售额:6.0亿美元,其中国内批发占比16.1%,海外批发占比73.6,零售业务占比5.9%,其他业务占比4.4%。

Top9:瑞克斯旺

2021年销售额:5.63亿美元

最新动态:2021年营业额增长 7% 至 5.34 亿欧元;这种增长发生在几乎所有地区和 Rijk Zwaan 活跃的所有作物中。由于研发成本大幅上升,营业利润略有下降。不过,由于市场利率上升,净利润有所上升。市场占有率9%,跻身全球蔬菜种子市场前四。Rijk Zwaan 在全球拥有 3,800 多名员工,其中 40% 以上在荷兰工作。

未来展望:作为一家具有长远眼光的家族企业,该公司在 2021/2022 年投资 1.6 亿欧元用于研发,旨在开发能为种植者、连锁合作伙伴和消费者增加价值的新蔬菜品种。

作为这项持续创新的一部分,Rijk Zwaan 培育出的蔬菜品种可为种植者带来更高的产量、更能适应气候变化的影响,并且能够抵抗植物病害,从而减少化学作物保护剂的使用。

Top10:隆平高科

2022年销售额:4.45亿美元

最新动态:2022年度,公司全年实现营业收入36.89亿元,同比增长5.29%,但因受汇率、投资损益、研发支出等因素影响,阶段性利润为负。

公司国内玉米种子业务表现亮眼。相比2021年首次突破“十亿”大关,2022年玉米种子业务同比增长29.73%,实现营收13.17亿元,连续三年保持国内领先;其中,2022年东北地区营收同比增长44.04%,营收达到1.61亿元。同时,重要参股公司巴西隆平营收和盈利能力大幅提升,实现营收38.43亿元,同比增长60.84%;实现净利润5.19亿元,同比增长297.83%,占巴西玉米种子的市场份额进一步提升。

放眼国际市场,玉米产业均是国际种业公司的主要营收板块,公司国内及重要参股公司巴西玉米业务的发展为进一步实现国内外玉米穿梭育种、转基因性状应用、精细化管理融合奠定良好基础。

2022年公司水稻种子业务在行业竞争激烈的格局下实现整体营收13.02亿元。2022年是隆平高科开启水稻事业部制运营的完整首年,率先成立的亚华水稻事业部取得不俗业绩,今年2月公司进一步整合成立了隆平水稻事业部、海外种子事业部,齐头并进推进水稻国内、国际两大市场的开拓整合。

蔬菜种子业务营收规模再上台阶,实现营收3.07亿元,同比增长6.99%。小麦、食葵、谷子种子全年实现营业收入4.36亿元,进一步做大市场份额,其中小麦作物产业发展迅速,营收突破2亿元;食葵及杂谷种子业务克服种植面积调减等不利因素影响,市场占有率进一步提升。

注:2022自然汇率:1元人民币=0.14879美元(1美元=6.7208元人民币);1欧元=1.0543美元(1美元=0.94847欧元);1丹币=0.14168美元(1美元=7.0582丹币);100日元=0.76588美元(1美元=130.57日元)。

(未完待续)