供需比高达175%

在2025年

有业内人士认为

产品创新跟不上

就会面临老品种库存积压

竞品一旦在市场上出现

老产品就会被逐步替代

有业内人士认为,种业库存不存在有或没有的问题,只存在多或少的问题。从管理指标上看,3%以内的库存属于正常,3%~5%是可以接受的,库存在5%~10%要引起重视。当库存超过10%,则几乎可以确定,种子企业在市场推广的某些环节大概率出现了问题。可能是定价高了,可能是品种表现不理想,可能是出货太晚,也可能是产品质量有问题,或者市场管控和渠道策略出现失误……这就需要经营者仔细甄别库存原因。

当库存积压超过20%,则基本可以确定,种子企业在生产、销售等环节出现了失控,如内部渠道冲突,即“自己人打自己人”的问题,又如早先制定的销售政策与不断变化的实际市场严重不匹配,同时缺少调整销售政策的办法和有效的沟通机制,只能“眼睁睁地看着市场优势和舆论导向瞬间就转移到了竞争对手那里。”最终形成了大量库存。

因此,库存比例较低时,库存问题是库存问题,当库存比例达到一定程度时,库存问题折射出的,其实是管理方法、管理模式和管理成不成体系的问题。

假设A种业每年推广玉米杂交种500万亩,按照每亩4斤计算,年销量则为2000万斤,如果种子成本为6.5元/斤,10%的库存即200万斤种子即1300万元,意味着有1300万元的现金被库存种子占用了,按年化5%的利率,每年利息也有几十万元。如果库存比例高达20%~30%,相对于的库存则是两三千万元。对于任何一家种子公司,都是一笔巨大的开支。

如若第二年种子市场依旧没有打开,又缺少新的融资渠道,种子企业的现金流一旦面临断裂,“小小的”种业库存问题,就有可能演变成种子企业生存与否、生死悠关的重大问题。

01

供需比高达175%:玉米种子库存积压仍是焦点

2024年全国杂交玉米制种总产与2023年基本持平。其中,西北地区(新疆和甘肃)制种面积和产量均占全国72%以上。

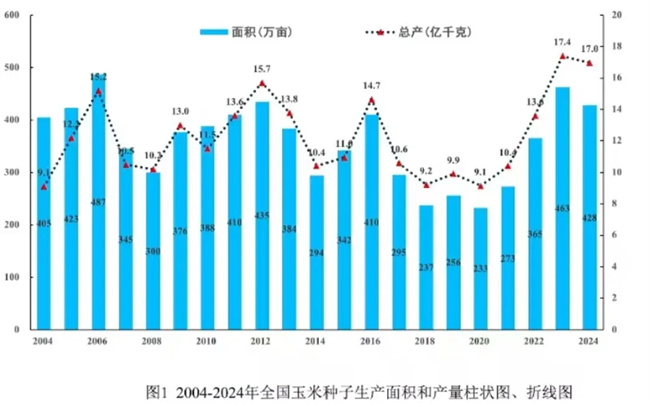

在制种面积上,2024年全国制种面积428万亩,较上年减少34.5万亩、降幅7%。在制种总产上,由于今年气温总体适宜,雨水相对充足,制种玉米整体长势较好,属于丰产年。今年新产玉米种子约17亿公斤,同比减少0.4亿公斤、降幅2%,与近5年平均水平相比,增加3.5亿公斤、增幅25.7%。

在制种单产上,今年全国杂交玉米的平均制种单产预计396.5公斤/亩,为近5年最高水平。其中,甘肃、新疆制种单产均在420公斤/亩以上,部分品种制种单产达600~700公斤。

2004-2024全国玉米种子生产面积和产量变化

易制种、制种产量高是影响企业利润的关键因素之一。在杂交玉米种子生产成本方面,西北基地杂交玉米种子生产成本同比减少200~400元,为近5年来首次出现下降。种子调回率较去年减缓,种子企业对委托代繁种子加工要求提高。

在玉米种子供需形势上,影响供求形势的因素包括玉米及替代品进口量、国际玉米收成与价格、农业政策等。数据显示,2024年新产种子17亿公斤,加上上季有效库存5.4亿公斤,总供应量达22.4亿公斤,总需求量预计为12.8亿公斤,预计期末余额为9.6亿公斤。

2025年,杂交玉米种子量足、质优,供需比达175%,属于严重的供过于求,行业竞争将更加激烈。

02

行业加速洗牌:竞争进一步加剧,市场销售提前启动

近年来,行业需求放缓,供给端竞争加剧,种子企业处于“大洗牌”阶段,市场两极分化愈发显现。未来种业市场将出现“强者更强”的局面,创新能力相对较弱、品种迭代相对较慢的企业将逐渐落伍。

在2025年的玉米种子市场走势上,种子库存积压,种子企业急于抢占渠道,预计市场启动提前。预计种子价格呈下降趋势,可能会陷入价格战。

随着大面积单产提升行动推进,耐密植、中小穗、多抗、耐逆境品种接受度提高,根据今年高温热害品种表现不一,预测2025年耐热性好、可合理密植的品种受关注度高。

有业内人士认为,种业库存不存在有或没有的问题,只存在多或少的问题。从管理指标上看,3%以内的库存属于正常,3%~5%是可以接受的,库存在5%~10%要引起重视。当库存超过10%,则几乎可以确定,种子企业在市场推广的某些环节大概率出现了问题。可能是定价高了,可能是品种表现不理想,可能是出货太晚,也可能是产品质量有问题,或者市场管控和渠道策略出现失误……这就需要经营者仔细甄别库存原因。

当库存积压超过20%,则基本可以确定,种子企业在生产、销售等环节出现了失控,如内部渠道冲突,即“自己人打自己人”的问题,又如早先制定的销售政策与不断变化的实际市场严重不匹配,同时缺少调整销售政策的办法和有效的沟通机制,只能“眼睁睁地看着市场优势和舆论导向瞬间就转移到了竞争对手那里。”最终形成了大量库存。

因此,库存比例较低时,库存问题是库存问题,当库存比例达到一定程度时,库存问题折射出的,其实是管理方法、管理模式和管理成不成体系的问题。

假设A种业每年推广玉米杂交种500万亩,按照每亩4斤计算,年销量则为2000万斤,如果种子成本为6.5元/斤,10%的库存即200万斤种子即1300万元,意味着有1300万元的现金被库存种子占用了,按年化5%的利率,每年利息也有几十万元。如果库存比例高达20%~30%,相对于的库存则是两三千万元。对于任何一家种子公司,都是一笔巨大的开支。

如若第二年种子市场依旧没有打开,又缺少新的融资渠道,种子企业的现金流一旦面临断裂,“小小的”种业库存问题,就有可能演变成种子企业生存与否、生死悠关的重大问题。

激烈的市场竞争将淘汰一批中小企业,加快行业洗牌。“产品创新跟不上就会面临老品种库存积压,竞品一旦在市场上出现,老产品就会被逐步替代,所以种业的创新能力至关重要,绝对不能在原创方面掉队,也需要不断通过品种创新改良来解决生产中各种实际问题。”康农种业总经理彭绪冰认为。

在加强研发、开拓国内市场的同时,康农种业也在物色标的,等待时机,寻求行业整合。“我们希望以玉米板块为主,向上下游适度扩展。”彭绪冰表示,就现阶段而言,公司董事会已经初步达成共识,一定要并购有创新价值、有一定创新能力的公司。作为上市企业,首先还是要保证利润率和投资回报率,不求更快,但求更稳。

03

巨头积极应对:登海种业、隆平高科调整布局

不久前,登海种业拟对旗下4家全资子公司昌吉登海、张掖登海、宁夏登海、青岛登海增加注册资本,以优化子公司资产负债结构,合计增资达1.73亿元。

在登海种业发展过程中,设立及增资子公司的方法也是其不断扩张的方式。登海种业最初立足山东,通过设立及增资子公司逐步向黄淮海其他省份及西北东北地区扩张,设立方式多采用与当地种子公司合资合作的形式,共享当地种子资源和销售渠道,推进区域种业发展并扩大公司规模,在全国范围内形成区域联动,巩固了玉米种业行业龙头地位。

方正证券认为,除了新设子公司外,登海种业还不同程度地对现有子公司进行增资,提升子公司的市场竞争力和抗风险能力。同时公司对子公司的部分股权向管理层转让,进一步整合资源,建立风险共担,利益共享的激励机制。

2023年以来,登海种业先后做了多项调整。2023年2月,通过昌吉登海投资3000万元在新疆伊宁县设立全资子公司新疆登海农业科技有限公司。2023年7月,通过控股子公司山东登海润农种业有限公司与济南圣皓种业科技有限公司共同投资设立山东登海圣皓种业科技有限公司。2023年10月,登海种业又在伊犁河谷投资设立全资子公司伊犁登海种业有限公司。2024年2月,在新疆伊犁投资设立全资子公司察布查尔登海种业有限公司。此外,2024年1月,控股子公司黑龙江登海九科种业有限公司由于经营困难、长期亏损被清算注销。

登海种业的大幅调整与当前其经营压力增大不无关系。当前,登海种业的发展也高度依赖玉米种子生产、研发和销售。根据11月4日披露的2023-2024业务年度经营情况,2023年10月1日至2024年9月30日玉米种子销售收入约11.96亿元,玉米种子的营收占比高达89.76%,其余收入由小麦种子、水稻种子、蔬菜种子和花卉销售组成。

玉米种子市场低迷也使登海种业业绩下滑,今年前三季度,公司营收5.78亿元,同比下滑11.55%,归母净利润5858万元,同比下滑38.57%。多家券商研报将原因归结为玉米种子市场竞争加剧,叠加玉米价格下滑导致了种子盈利空间大幅收窄。

在玉米种子供大于求市场状况下,登海种业也在押注转基因玉米种子带来的市场增量,目前公司累计过审转基因玉米品种6个,过审品种数量排名上市公司第二。在登海种业新设立的两家新疆子公司及山东登海圣皓种业科技有限公司经营范围均涉及转基因农作物种子生产。

隆平高科此前曾在今年9月份的投资者关系活动记录表中提及,去年玉米行业库存过剩的问题已经相当严重,今年在市场大环境不利影响的情况下更为严峻,呈现出复杂多变的局面。所有品种的市场表现在9月会明显地展现出来。如果某些品种的表现不佳,那么它们在明年的市场份额可能会大幅下降。相反,如果9月的市场观察显示品种表现相对良好,那么这些品种的市场前景将会相对稳定。

甘肃张掖地区的玉米种子在常温条件下可以储存6~7年,而巴西采用冷库保存技术,玉米种子的保存时间可延长至7~8年。隆平高科此前曾表示,公司始终把满足市场需求放在首位,因此合理库存是正常现象。同时在面对全球玉米价格大幅下滑、产能严重过剩的挑战,积极制定有效的生产经营策略,面对市场调整提早做好准备,使得库存总量和库存结构均保持健康状态。

来源丨农财君综合整理

编辑丨农财君

联系农财君丨18565265490

新时代 新种业

南方农村报丨农财宝典