全球种子行业头部种企布局洞察

原创 先正达中国 刘淑慧 智种网NOVOSEED 2023-02-06

全球种子行业格局

全球种业经历了从政府主导到全球化阶段,经历了生物育种的推广与行业的变革,目前整体行业规模已经趋于稳定。

从市场规模来看,全球种业的市场规模由2015 年的435亿美元增长至 2020 年的 463 亿美元,CAGR约 1.3%。预计到 2025年市场规模有望增长至 527 亿美元,维持CAGR 2.6%,据分析,市场扩容将主要依靠中国生物育种推广及需求的小幅提升。

据AgbioSeed统计的市场规模以及各公司(包含玉米业务的公司)公报数据(如下图),拜耳和科迪华为全球种业行业巨头,其次是中国化工收购先正达形成了新的先正达集团。还有一些种子企业凭借特色种子业务在全球市场竞争中占据了一席之地,比如利马格兰的花卉种子业务和隆平高科的水稻种子业务等。

拜耳

2021年拜耳种子总收入102.4亿美元,同比上涨9.3%。

在区域布局上,北美是拜耳优势区域,其中玉米收入占比最高(63% - 38.87亿美元),其次是大豆(20%),蔬菜(4%)和棉花(5%);拜耳玉米在北美市场份额为33%,主要依靠性状许可及种子收入。南美是第二优势区域,其中玉米收入占比最高(56% - 13.72亿美元),巴西(拜耳市场份额-25%)和阿根廷(拜耳市场份额-45%)是主要收入国家。欧洲是第三优势区域,拜耳玉米市场份额约16%,主要市场是法国、匈牙利和意大利。亚洲收入基本来自于印度和巴基斯坦的转基因棉花收入,同比增加0.1%。

在作物布局上,玉米种子是拜耳主要的业务板块,2021年玉米收入达到61亿美元,同比增加7.8%。玉米收入主要来自于性状许可费用及种子销售收入,其中北美是主要市场,其次是南美;在欧洲,拜耳在法国、意大利、匈牙利和德国的主要市场销售常规玉米品种。

科迪华

2021年科迪华种子总收入84亿美元,同比上涨8.3%。

与拜耳业务类似,北美是科迪华首当其冲的优势市场,其中美国是最大玉米市场,主要依靠玉米性状许可及种子收入;其次是南美和欧洲,巴西和阿根廷是主要市场,其中巴西为主要增长市场,得益于转基因渗透率的提高及种植面积的增加;亚洲玉米种子销售收入为2.26亿美元,同比下降2.2%,其中越南和菲律宾有在售转基因种子。

从作物布局上看,玉米收入是公司业务的主要贡献(玉米收入约占65%公司收入),其次是谷物等。

先正达

2021年先正达种子总收入33亿美元(不含鲜花),同比上涨11.2%。

欧洲是先正达优势区域,同比增加14.6%,主要销售小麦、玉米和向日葵等,其中向日葵收入占比最高(35% - 3.76亿美元)。南美是第二优势区域,2021年销售收入同比增加22.6%,其中玉米收入约增加23.8%,而大豆和蔬菜分别增加了26.1%和12.5%,主要市场在巴西和阿根廷。北美是第三优势区域,主要市场在美国,主要业务来源于玉米、大豆和小麦,其中玉米收入约4.9亿美元,同比增加6.3%。亚洲销售收入同比增加9.3%,主要是中国和印尼玉米收入增加。

玉米种子是先正达主要的业务板块,2021年玉米收入达到14亿美元,同比增加16.2%,其次是蔬菜和谷物。玉米收入主要来自于性状许可费用及种子销售收入,其中南美和北美是主要市场,其次是欧洲;亚洲销售收入同比增加略低于欧洲。

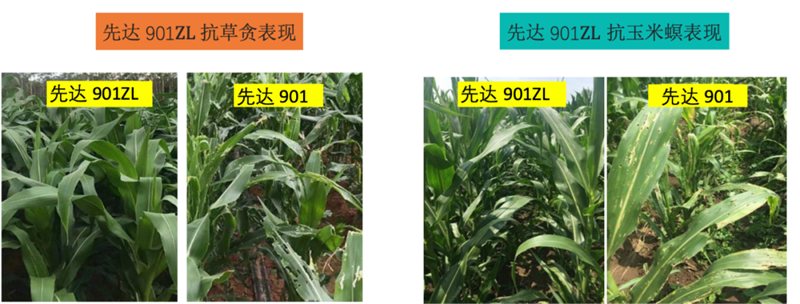

先正达拥有全球领先的抗虫转化体和耐除草剂转化体,先正达三阶复合性状(ZL)含有防控草地贪夜蛾的王牌技术MIR162;经21年田间试验验证,先达901三价复合抗虫玉米(ZL)田间高抗草地贪夜蛾及玉米螟等鳞翅目害虫。

Vilmorin

2021年Vilmorin种子总收入17.62亿美元,同比上涨11.1%。

整体上看,蔬菜是Vilmorin主要业务板块,占据业务收入的半壁江山,其次是玉米,收入占比约23%。

欧洲是Vilmorin优势区域,主要销售蔬菜和大田种子;北美是第二优势区域,美国是主要市场,主要销售蔬菜和大田种子;亚洲收入主要来自于中国(利马格兰)、印度、澳大利亚等市场。

科沃施(KWS)

2021年KWS种子总收入15.6亿美元,同比上涨10.3%。

欧洲是KWS玉米种子优势区域,收入主要得益于种植面积增加、种子价格上涨以及高产品种强势表现;南美玉米市场同比增加4.7%,受益于玉米种植面积增加、新杂交品种上市及价格上涨;亚洲收入主要来自于中国,玉米和蔬菜是主要业务板块,但随着21年在中国玉米市场的退出,亚洲未来比重将下滑。

整体上看,玉米是KWS主要业务板块,其中92%收入得益于种子销售收入(巴西和阿根廷),其次6%来自于品种授权。

AgReliant Genetics

2021年AgReliant 种子总收入5.28亿美元,同比下降1.5%。

玉米是AgReliant Genetics主要业务板块,同比下滑2%,主要原因市场竞争激烈。

AgReliant Genetics业务主要在北美,在美国的市场份额约5%,位居市场第3位。公司受益于新性状的引进以及对外授权和许可。21年,公司内转基因渗透占比达到90%,并提供耐除草剂和抗虫形状叠加产品。

隆平高科

2021年隆平高科种子总收入5.06亿美元,同比上涨14.1%。

水稻是隆平高科主要业务板块,其次是玉米和蔬菜。亚洲是隆平高科的市场,其中89.5%在中国,21年同比增加10.4%,收入上涨主要受益于玉米种子价格上涨。

隆平发展

2021年隆平发展种子总收入3.71亿美元,同比上涨18%。

目前隆平发展业务板块主要是玉米。南美巴西是隆平发展的主要市场,21年同比增加18%,收入上涨主要受益于巴西种植面积增加(同比增加7%)。

全球种子行业未来发展趋势

目前,全球主要种企已发展成集科研、生产、加工、销售、技术服务于一体、具备完善的可持续发展产业体系,位居世界前十强的种业公司大多为欧美国家的种业公司,少数几家大型种子集团垄断了世界种子行业的大部分市场。未来,全球种子企业向多元化、集团化与国际化方向发展,行业集中度不断提高,主要企业间的整体竞争压力较大,且随着转基因的快速发展,各种企之间的强强联合将成为竞争常态,种企将与农药、农资等公司走向一体化。

... The End ...